C’est pour ça que nous investissons. Préparer l’avenir.

À une époque où l’inflation crève le plafond, les taux explosent et les retraites reculent d’année en année. 60 ans. 62 ans. 64 ans.

Qui sait ? Un jour nous frôlerons peut-être les 68 ans. 70 ?

L’avenir reste incertain. Et nous devons anticiper les pires scénarios.

C’est pour ça que nous investissons.

Pour développer notre richesse. Se créer un capital robuste et se protéger des périodes où « quotidien » rime avec « supplice ».

Aussi, pour augmenter notre confort. Voyager. Profiter. Kiffer. Et puis, les bambins grandissent. Faudra bien payer leurs études.

C’est pour ça que vous investissez, non ?

Alors.

Peut-être que vous possédez déjà un portefeuille d’ETF.

Peut-être que vous patientez avant de sauter le pas.

En attendant, vous scrutez internet à la recherche d’informations. Les petits tips pour bien démarrer. Histoire d’éviter les erreurs de débutant.

Dans les deux cas, vous avez raison. La bourse est un puissant levier d’investissement. Risqué. Mais puissant.

L’un des plus grands investisseurs de la planète le dit.

« Ma richesse vient essentiellement de la combinaison de trois choses : vivre en Amérique, la chance et les intérêts composés«

Warren Buffet (homme d’affaires et investisseur)

On parle d’une fortune de 135 milliards de dollars. Merde ! J’en ai des vertiges.

Mais… le problème est le suivant.

Parmi ces « trois choses », sur lesquelles pouvez-vous compter pour vous enrichir ?

- Vivre en Amérique ? Hmmm… Pas sûr que ça soit votre cas.

- La chance ? Peut-être. Mais vous contrôlez que dal.

- Les intérêts composés ? Oh ! Intéressant. Parlons-en.

Laissez-moi vous présenter l’effet des intérêts composés. Vous comprendrez sa puissance dans vos placements et comment l’actionner pour vous enrichir.

Commençons par une simple question.

Savez-vous comment gagner plus d’argent en bourse ?

Il existe 3 leviers pour augmenter vos gains. Vous les connaissez ? Non ?

Je vous les donne. Les voici :

- Augmenter vos placements

- Augmenter votre performance

- Augmenter la durée d’investissement

Et voilà ! Ne me remerciez pas.

Maintenant, zoomons sur chacune de ces solutions. Vous comprendrez l’impact phénoménal des intérêts composés sur votre richesse.

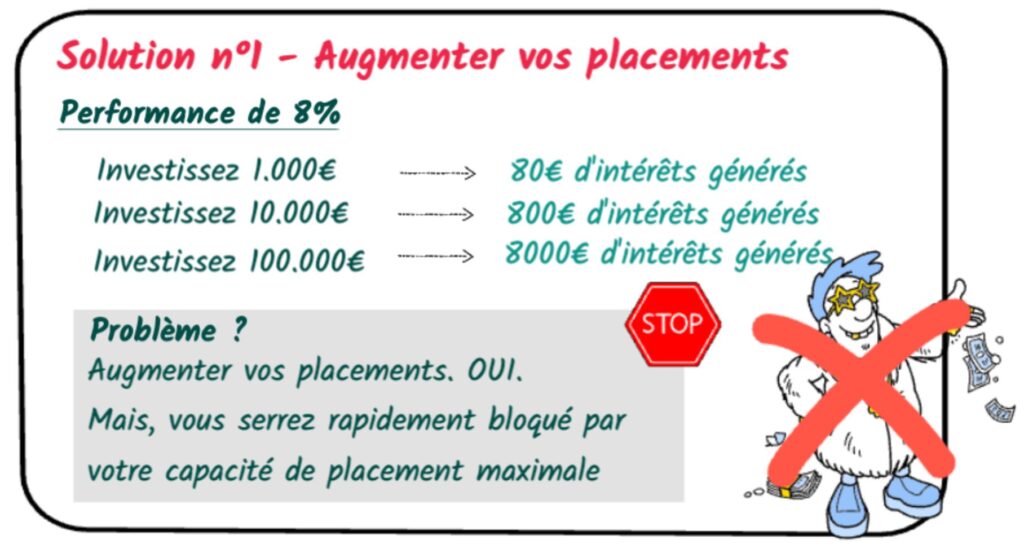

Solution 1 : Augmenter vos placements

C’est mathématique.

- Investissez 1.000€ sur un portefeuille à 8%, vous gagnez 80€ par année

- Investissez 10.000€, vous augmentez vos gains à 800€/an

- Investissez 100.000€ sur ce même portefeuille, et… bling… 8.000€

À performance égale, plus vous investissez, plus vous gagnerez.

Le hic ?

Bah… vous n’êtes pas Rothschild. Vos ressources restent limitées. Impossible d’injecter une somme à 6 chiffres.

C’est normal.

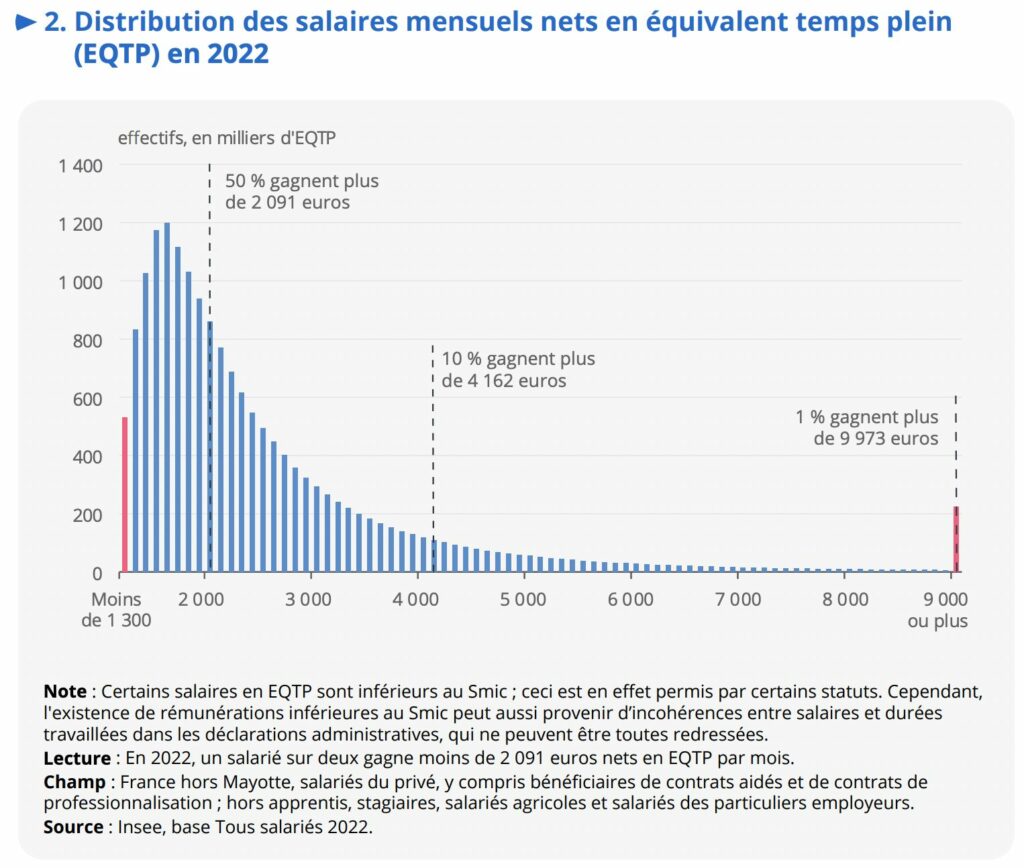

Tenez. Regardez ça. Le salaire médiant en France en 2022 est de 2091€ net par mois.

(Source : insee)

Pour faire simple : 50% de la population gagne plus que cette somme. L’autre moitié gagne moins.

Et ça ne s’arrête pas là. Estimons que vous percevez 2000€ net par mois.

Quand vous déduisez le loyer, les assurances, les frais de carburant, les courses, les loisirs et les croquettes du berger allemand… Il vous reste quoi ? 100€ ? 200€ à tout casser ?

C’est bien.

Mais, c’est loin de suffire pour injecter ce capital de 10.000€. Si vous voulez tenter le coup, armez-vous de patience.

Avec 200€/mois, il vous faudra 4 années pour atteindre cette somme.

Alors oui. Investir plus vous aidera à augmenter vos gains en bourse. Mais, si vous optimisez vos dépenses à l’€ près, ça sera difficile de faire mieux.

En revanche, si vos comptes ressemblent à une chambre d’étudiant, c’est un bon point de départ.

C’est votre cas ? Lisez ça.

Je vous donne un plan d’action complet dans cet article pour reprendre en main vos finances perso : Comment Investir Plus avec le même salaire ?

Regardez aussi cette vidéo de Valérie. C’est complémentaire. Dans la première partie, elle parle de l’importance de connaitre vos chiffres.

Ce que vous devez retenir : vous pouvez engraisser votre patrimoine en investissant plus. Mais vous serez vite bloqué par votre capacité de placement.

Maintenant, voyons la deuxième méthode pour dupliquer vos gains en bourse.

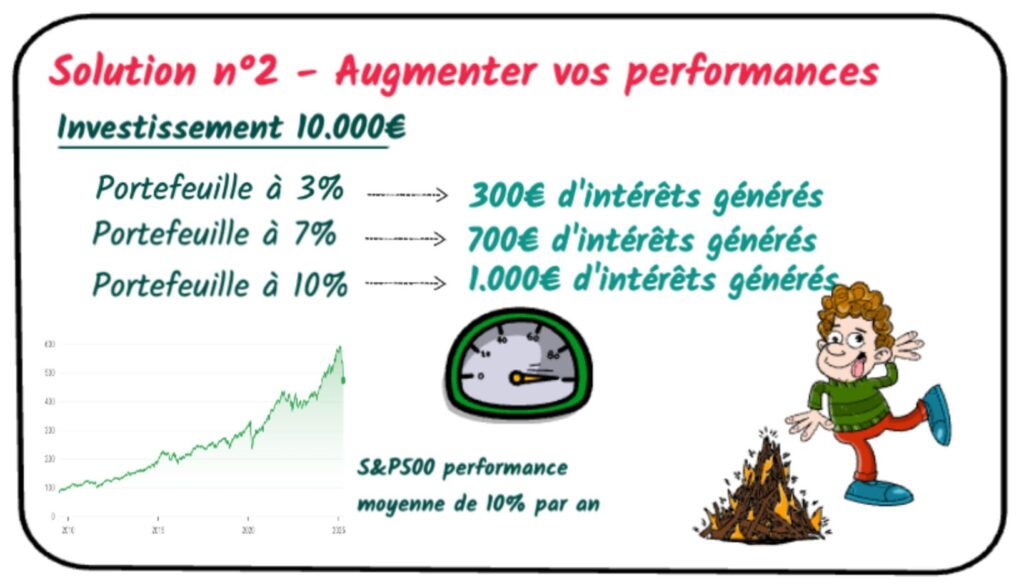

Solutions 2 : Augmenter votre performance

Reprenons la calculatrice.

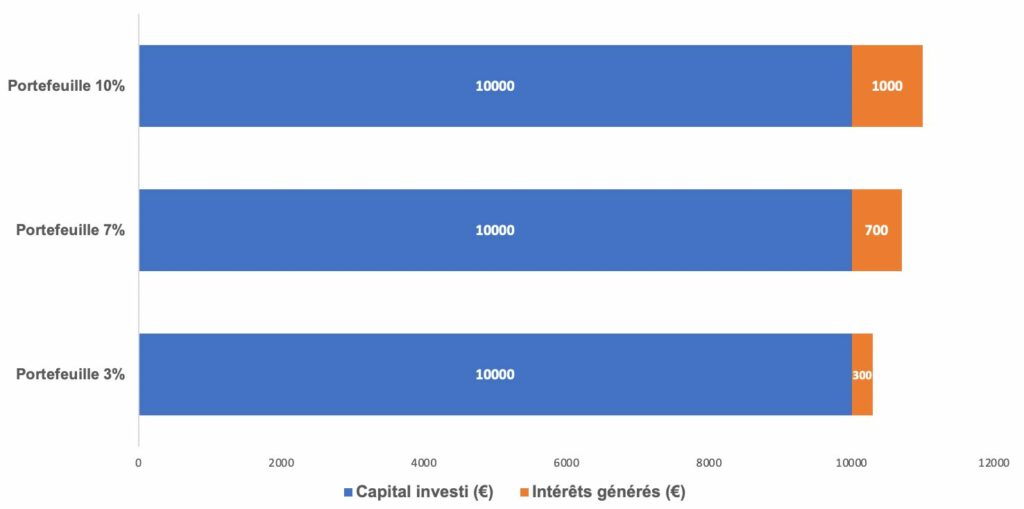

Imaginez. Vous investissez 10.000€ :

- Sur un livret à 3% par année, cela vous génèrera 300€ par an

- Sur un portefeuille boursier à 7% par an, vos gains s’élèveront à 700€ annuels

- Sur un placement à 10%… 1000€.

Augmentez votre performance, vous augmenterez vos revenus.

Logique, selon vous ?

Oui. Mais, ça reste plus facile à dire qu’à faire. Parce que ne possèdez AUCUN bouton pour piloter la performance. Ça ne dépend pas de vous.

Un exemple ?

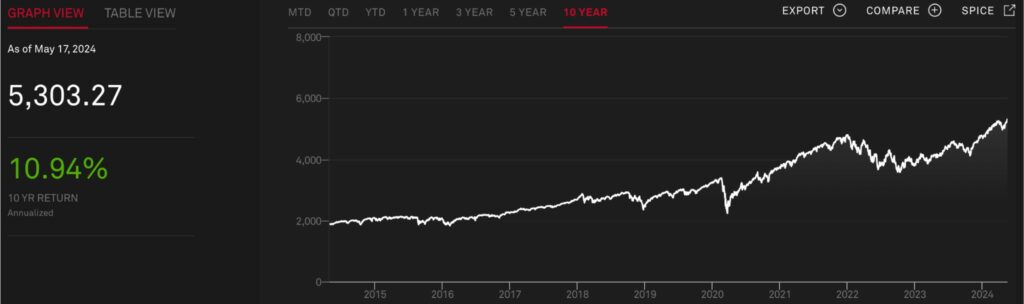

Prenons, le S&P500 sur la dernière décennie. Une performance moyenne de 10% par années. Pas dégueu.

Maintenant, imaginez que vous souhaitez propulser les performances de votre portefeuille. Comment comptez-vous procéder ? Comment passer de + 10% à + 12% ? Alors ?

C’est simple. Vous ne pouvez pas.

Sortez, manifestez, gueulez, pleurez ou dansez autour d’un feu de camp. La performance du S&P500 ne dépend pas de vous.

Dans ce cas, pourquoi ne pas investir ailleurs ? Cherchez du rendement dans les autres actifs.

Le Bitcoin, par exemple.

Hmmm… le problème reste le même.

Vous ne saurez jamais si l’or numérique grimpera ou tombera comme une oie en plein jour de chasse.

Regardez l’évolution de sa valeur.

(source : CoinMarketCap)

Ça saute aux yeux. Le Bitcoin peut péter les scores. Mais il peut s’effondrer de 66% comme entre novembre 2021 et juin 2022. Outch !

Perf élevée, mais risque énorme. Très peu pour moi.

Ce que vous devez retenir : augmenter votre performance gonflera votre capital. Oui. Mais impossible de prédire ou de maitriser le rendement de vos actifs.

Heureusement, il existe une troisième solution pour vous enrichir. Plus simple. Plus pratique.

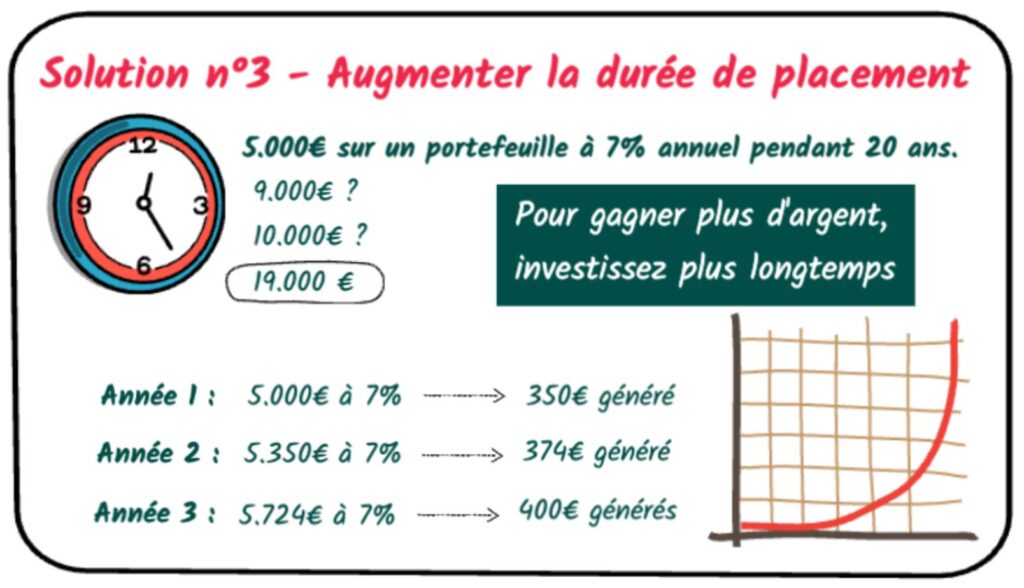

Solution 3 : Augmenter la durée d’investissement

Aller. Un petit jeu.

Vous placez 5000€ sur un portefeuille d’une performance annuelle moyenne 7%.

D’après vous, au bout de 20 ans, quel sera le montant de votre patrimoine ?

Choisissez votre réponse parmi ces trois propositions.

- 9.000 €

- 10.000 €

- 19.000 €

Vous avez choisi ? Ok.

La réponse ? * Roulement de tambours *

Tchiiiinggggg…

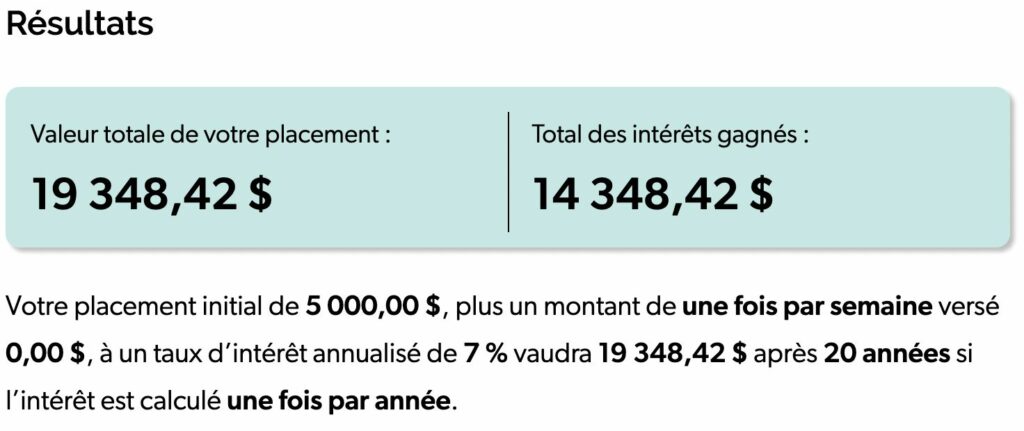

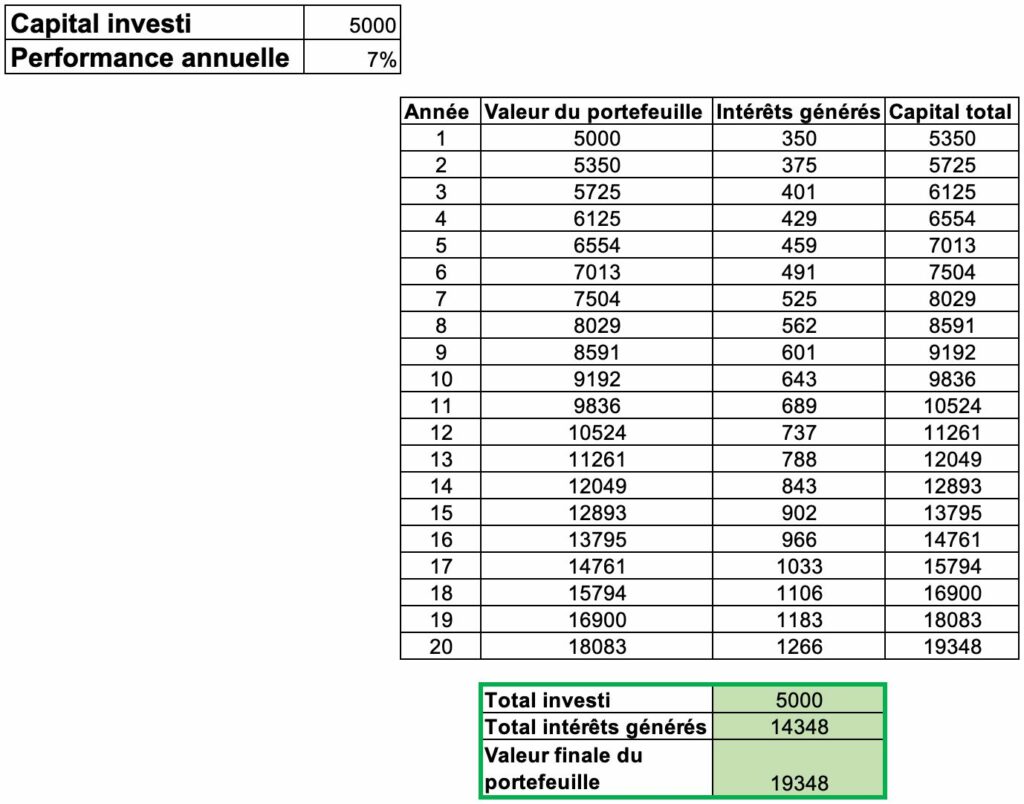

En investissant 5.000 € sur 20 années sur un portefeuille à 7%, vous obtiendrez un patrimoine de 19.000€.

Vous multipliez votre placement presque par 4. C’est ça, la puissance des intérêts composés.

Comment ça marche ?

Rien de compliqué. Les intérêts composés reposent sur 2 conditions :

- Réinvestir vos gains

- Investir sur le long terme

Reprenons l’exemple ci-dessus. Vous placez 5.000€ sur un portefeuille à 7%.

- Année 1 : vous générez 350€. Votre capital s’élève à 5350€.

- Année 2 : ce n’est plus 5000€ qui travaillent pour vous. Mais, 5350€. Votre portefeuille génère maintenant 374€. Votre patrimoine pèse 5724€.

- Année 3 : grâce à vos 5724€, vos gains atteignent les 400€. Valeur du patrimoine : 6124€.

- Ainsi de suite…

Chaque année, vous générez plus d’intérêts que l’année précédente.

Au bout de 20 ans, vous disposerez de 19.000€ alors que vous n’aurez injecté que 5.000€. Un total de 14.000€ d’intérêts.

Le temps. C’est votre frère d’armes.

En réinvestissant vos gains, plus d’€€€ travailleront pour vous. Vous dégagez plus de revenus. Alors, vous les réinvestissez. Ainsi, encore plus d’€€€ développeront votre portefeuille. Et plus de revenus…

Un cercle vertueux.

Voilà comment le temps influence vos placements.

Plus tôt vous commencez

=

Plus longtemps votre argent travaillera

=

Plus vous vous enrichirez

Et si vous n’avez pas 5000€ à investir ?

Bonne question.

Peu de personnes arrivent à placer autant d’argent dès l’ouverture de leur PEA. Dans la majorité des cas…

- soit ils n’ont pas le capital nécessaire

- sinon, ils restent paralysés par l’angoisse de voir cet argent disparaitre

La solution ?

Investissez peu à peu. Injectez une partie de vos revenus tous les mois. Même s’il s’agit de 50€. Je sais. Ça parait ridicule.

Mais sur le long terme, avec les intérêts composés, votre portefeuille gonflera.

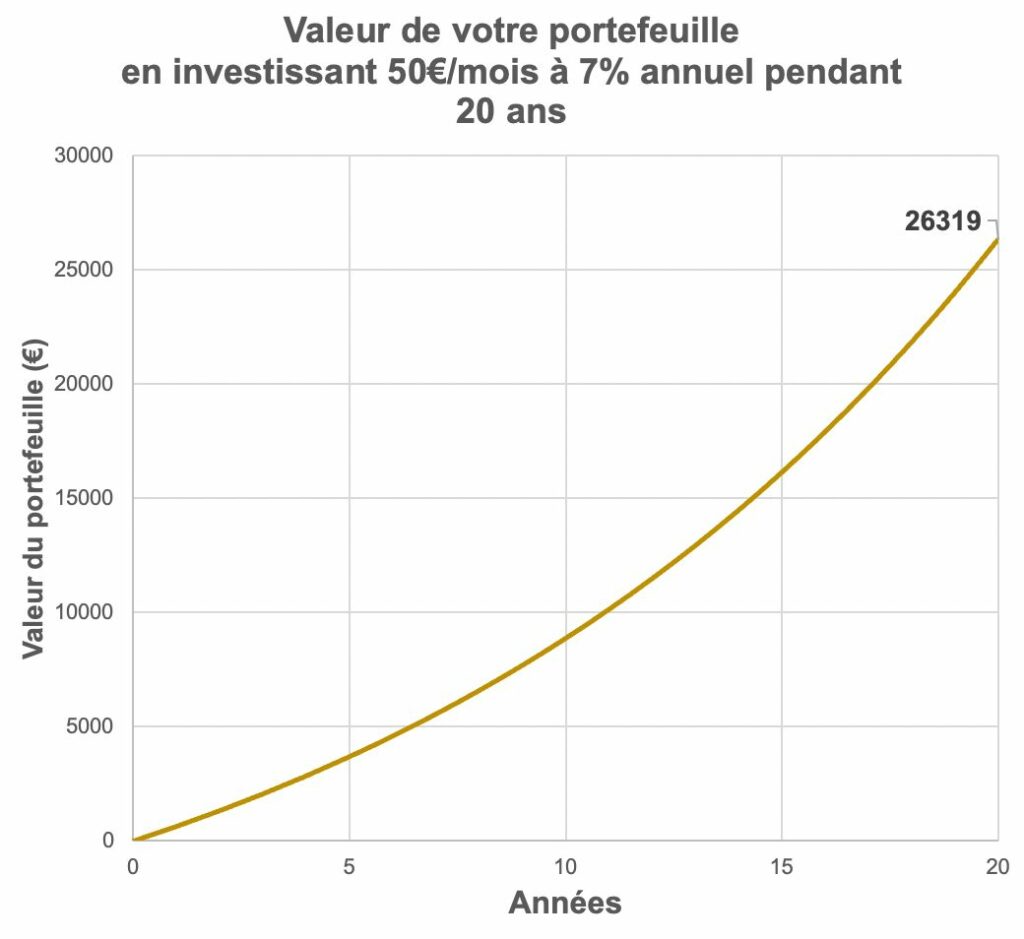

Tenez. Voici les résultats potentiels d’un investissement de 50€/mois sur 20 ans. Performances moyennes annuelles : 7%.

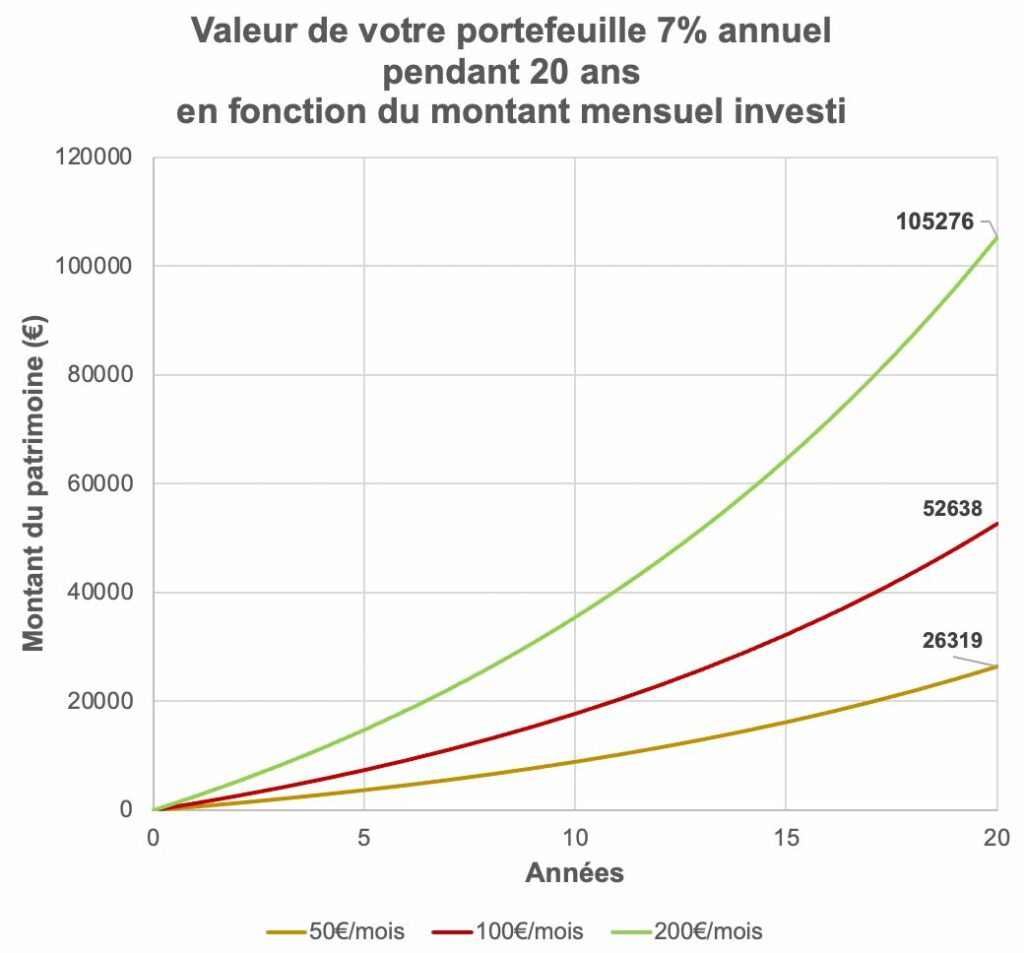

Bien sûr, si vous augmentez ce taux d’investissement mensuel, vous obtiendrez plus de résultats.

Mais, comme nous l’avions vu plus haut, ça dépend de vos revenus, de vos besoins, de votre situation. L’essentiel, c’est de commencer le plus tôt possible.

Parce que le temps surpasse l’argent

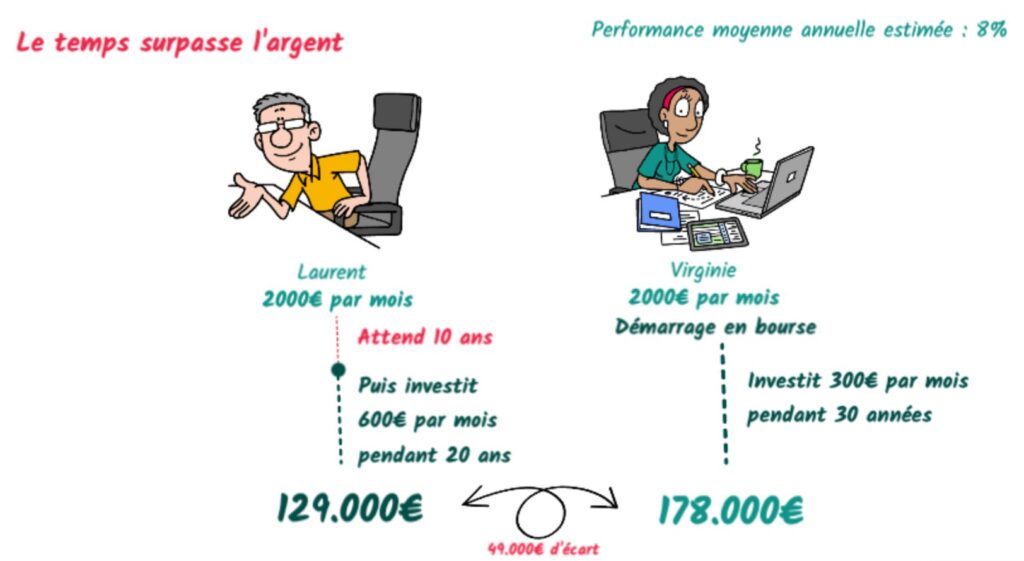

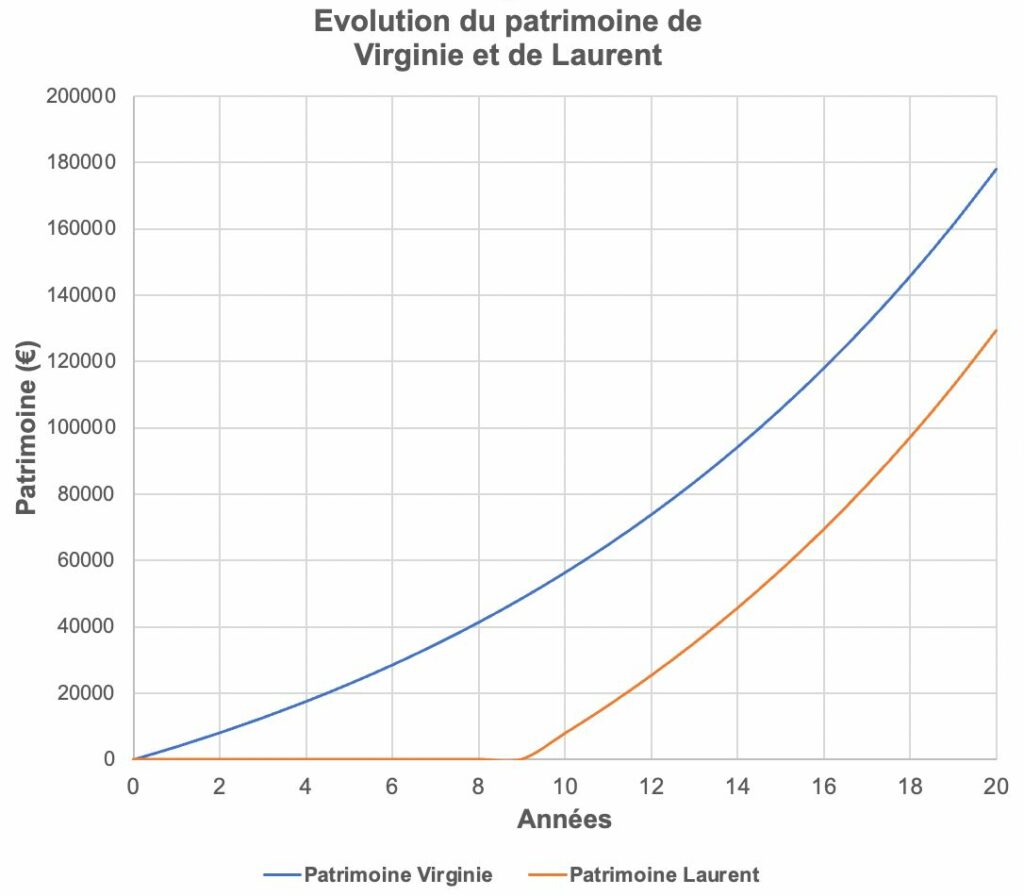

Prenons le cas de Laurent et Virginie.

Laurent et Virginie sont deux salariés cadres d’entreprise. Ils gagnent tous les deux 2000€ par mois.

Ils travaillent chaque jour de 8 heures à 18 heures.

Laurent et Virginie souhaitent préparer leur avenir. Ils veulent développer leur richesse. Voyager. Améliorer leur confort.

Alors ils décident d’investir en bourse.

Virginie enclenche la machine. Elle commence à investir dès aujourd’hui. Elle place 300€ par mois.

Laurent, de son côté, patiente. Il hésite. Il cogite. Il dira autour de lui la fameuse phrase qu’on a tous prononcée… « j’attends le bon moment ».

Laurent se lancera 10 ans après Virginie, en injectant 600€ par mois. Histoire de rattraper son retard.

Maintenant… question.

Quel sera le patrimoine de Laurent et Virginie dans 30 ans ?

- 178.000 € pour Virginie

- 129.000 € pour Laurent

Malgré son investissement mensuel plus conséquent, le portefeuille de Laurent restera inférieur à celui de Virginie. Ces 10 ans d’attente lui auront coûté 49.000€.

L’argent de virginie a travaillé bien plus.

Le temps surpasse le montant.

Alors, investissez peu, mais investissez bien. Et surtout, investissez sur le long terme.

D’ailleurs, voici un chiffre important à retenir

Estimons que vous placez vos €€€ pour profiter des intérêts composés.

Savez-vous comment calculer le nombre d’années nécessaire pour doubler votre capital ? Oui ? Non ?

Voici la formule.

Hey ! Oh ! Attendez. Ne partez pas. Voici un moyen plus simple de le calculer.

Divisez 72 par la performance de votre portefeuille.

Un exemple.

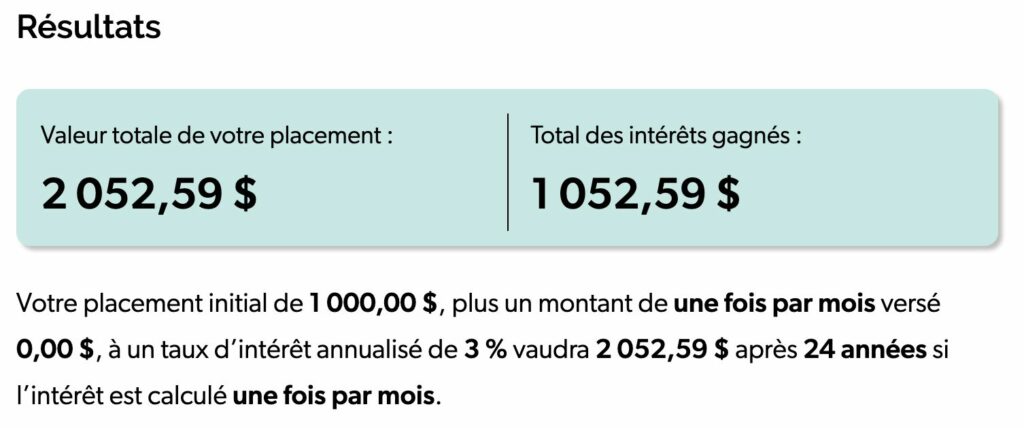

Vous investissez 1000€ sur un placement à 3%. 72 divisé par 3 ? Hmmm… 24 !

Vous devrez attendre 24 ans pour que votre capital atteigne les 2000€ grâce à l’effet des intérêts composés.

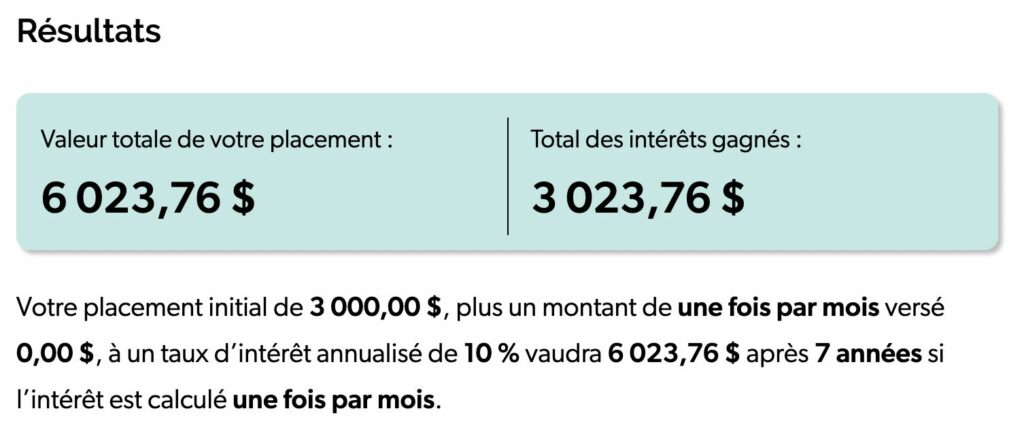

Autre exemple : vous placez 3000€ sur un portefeuille à 10%. Alors ? 72 divisé par 10 ?

7,2.

Comptez 7 années pour que vos 3000€ travaillent et atteignent les 6000€.

Mais, vous le voyez venir. Impossible de prévoir les performances d’un portefeuille. Ce calcul n’est qu’une estimation.

D’ailleurs, il ne tient pas compte des crises potentielles et des imprévus nécessitant un retrait partiel de votre capital.

Donc évitez de vous projeter dans un avenir parfait.

Comment investir en profitant des intérêts composés ?

J’ai déjà parlé des inconvénients des actions à dividende. Malgré leur côté sexy et envoutant, la réinjection des gains présente un gros point noir.

Les frais.

L’imposition à la source. Les frais de courtage. Ce sont des €€€ perdus. De l’argent qui ne travaillera pas pour vous. C’est pour cette raison que je m’oriente vers une autre solution.

Les ETF capitalisant.

Il s’agit d’ETF qui réinvestit les dividendes à votre place.

Pas besoin de se connecter pour réaliser la démarche. Pas besoin de payer les frais de courtage.

L’ETF réinjecte le cash pour vous et il prend de la valeur. C’est pratique. C’est passif. Ça fait marcher les intérêts composés.

Mais, attention aux pièges !

En voici quelques-uns.

- Ignorer l’inflation : la baisse de valeur de l’argent à cause de l’augmentation des prix. Avec 200k€, vous n’achèterez pas la même baraque entre aujourd’hui et dans 30 ans. Tenez compte de ce phénomène dans vos calculs.

- Attentes déphasées de la réalité : vous ne serez pas millionnaire en plaçant 30€ par mois pendant 30 ans. Non. Les intérêts composés sont puissants. Mais pas magiques.

- Changer de stratégie lors des crises : rappelez-vous. Vous investissez sur le long terme. Cela veut dire que vous devrez rester investi pendant les chutes de marché. Parfois, les émotions prennent le dessus et nous poussent à agir. À vendre. À sortir. Cela génère des erreurs. Donc faites gaffe.

- Négliger les risques : on a parlé de la puissance des intérêts composés. OK. Mais, cela ne fonctionne qu’en choisissant le contenu de votre portefeuille avec des pincettes. Si vous investissez dans de la daube, des actions et ETF merdiques en tendance, oubliez.

En résumé…

- Pour exploiter les intérêts composés, vous devez réinvestir vos gains et placer sur le long terme.

- Commencer le plus tôt possible. Même s’il s’agit de petites sommes.

- Investir comporte des risques et il est impossible d’anticiper la tendance des marchés. Parler d’un portefeuille de 10% par année reste une hypothèse.

- Les ETF capitalisant restent excellents pour profiter des intérêts composés.

- Tenez compte de l’inflation dans vos calculs (en diminuant vos performances annuelles de quelques %, par exemple)

- Attention à vos émotions : vendre pendant les crises peut casser l’effet des intérêts composés.

- Investir plus tôt reste mieux qu’investir plus (à l’échelle d’une personne à revenus modestes)

À vous de lancez la machine !

Plus tôt vous commencez, mieux c’est. Même si vous démarrez petit. Avec 100€. Ou 50€.

Ah, c’est encore trop stressant pour vous ? Alors, baissez le montant. 20€. L’essentiel, c’est de lancer la machine le plus tôt possible.

Ainsi vous profiterez de l’effet des intérêts composés dès aujourd’hui.

Bien sûr, si vous me suivez depuis un moment, vous connaissez ma philosophie. Je suis un fervent défenseur de l’apprentissage.

Investissez dans ce que vous comprenez.

C’est important.

Tenez. Voici un article où je vous parle du Plan d’Épargne en Action. Lisez-le. Vous comprendrez son fonctionnement. Et après ça, vous pourrez en ouvrir un.

Téléchargez le guide ci-dessous. Je vous montre comment réaliser vos premiers pas. Sans blabla. Sans jargon compliqué. C’est simple, accessible.

Commencez aujourd’hui. Mais commencez bien.

Merci pour cet article éclairant sur la puissance des intérêts composés. L’idée que notre capital peut croître de manière exponentielle grâce à la réinjection des intérêts est fascinante et motivante

Il est souvent dit que les intérêts composés sont là huitième merveille du monde et cet article illustre parfaitement la raison.

Bravo Kévin

Merci Laure. Effectivement, l’idée de cet article est d’illustrer cela et de montrer que les intérêts composés sont puissants quand ils sont bien utilisés.