Hey, chers investisseurs !! Comment ça va ?

Aujourd’hui, je m’apprête à détruire un mythe. Une croyance qui pulvérise vos performances en bourse. Accrochez-vous.

Alors, voilà.

Les dividendes ne vous enrichissent pas !

Oui. Je sais.

Beaucoup de contenus du web mettent les actions à dividende sur un piédestal.

Pour eux c’est la stratégie d’enrichissement 2.0. La méthode ultime pour inonder le compte en banque grâce à la bourse.

Regarder les influenceurs d’Instagram.

Certains vous balancent des captures d’écran de leur compte-titre en exhibant leurs dividendes perçus « +185€ grâce aux dividendes de mes 250 actions Total Énergies ».

D’autres vous listent les entreprises avec les plus gros rendements. Ceux qui génèreront le plus de dividendes.

« Cisco 👉 Rendement dividende : 3,26%.

BNP Paribas 👉 Rendement dividende : 7,34%

Michelin 👉 Rendement dividende : 4,06% »

Du contenu sur les actions à dividende : baissez-vous, vous n’avez qu’à ramasser.

Et c’est bien normal que ce type d’investissement rencontre un tel succès.

Le concept parait séduisant.

- Achetez des actions

- Conservez-les sur votre compte-titre ou votre PEA

- Empochez vos premiers dividendes

- Réinvestissez-les en achetant d’autres actions

- Répétez l’opération

- Profitez de vos revenus complémentaires lorsque le cash généré sera suffisant

Ça sonne sexy. C’est envoutant. Ça donne envie. On parle de générer du cash en détenant des actions. Quand même !

Quoi de mieux pour prendre sa retraite à 40 ans ? Ça parait irréaliste, non ? Eh bien, je vais vous dire.

En théorie, cette méthode fonctionne

Prenons un exemple.

Coca-Cola Company est cotée à 62$. Le rendement de son dividende s’élève à 3,21%. Environ 1.96$ par action.

OK ?

Maintenant, imaginez que vous construisez un portefeuille d’actions. Chacune d’entre elles a un rendement moyen de 3%.

Ce qui est cohérent quand on regarde celui du titan de boisson (trop) sucrée.

Bien.

D’après vous, combien devriez-vous investir pour arracher un dividende mensuel de 1200€ ? Une idée ?

Réponse… 480.000€.

Une belle somme. Bien sûr, en fonction de votre situation de départ et des montants placés chaque mois, cela prendra plus ou moins de temps.

Mais, rien d’insurmontable.

Seul hic : vous ne percevrez jamais vos 1200€ en totalité.

Bah oui. Le fisc vous demandera sa part. Vous n’y échapperez pas. (On détaillera ce point plus loin dans l’article).

Donc, si cet objectif de 1200€ est non négociable, vous devrez investir plus. Ou plus longtemps. Ça pique.

Alors, ça voudrait dire que les actions à dividendes sont à bannir ?

Non.

Certains savent comment utiliser cette méthode à bon escient. Ils y trouvent leur compte. Et tant mieux.

Parce que cette stratégie présente un énorme avantage : la stabilité.

Les sociétés font le nécessaire pour assurer une distribution constante. Ainsi, ceux qui souhaitent vivre de leurs dividendes s’orientent vers un revenu moins volatile.

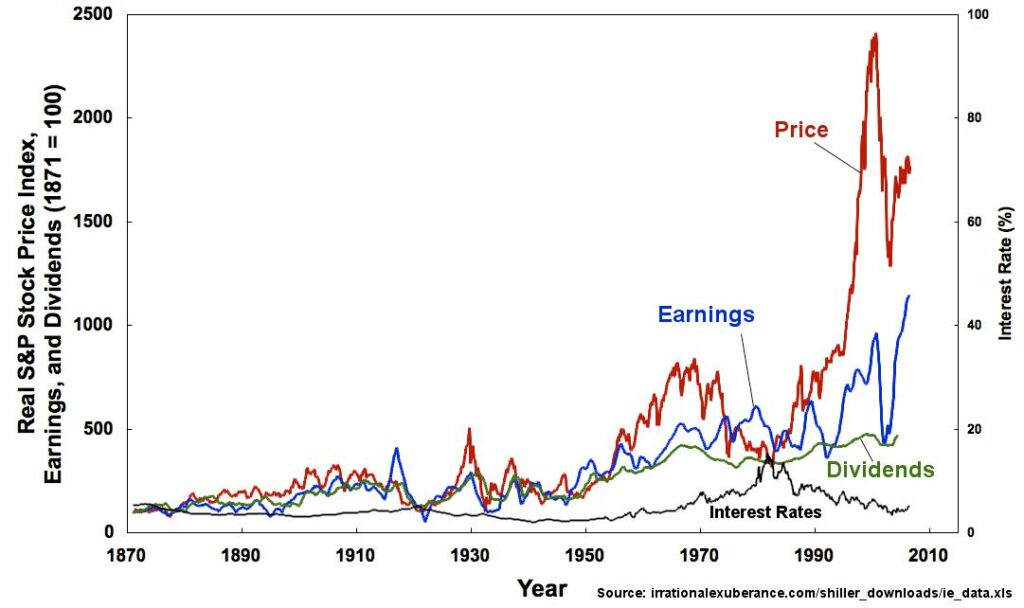

Regardez cette étude de Robert J. SHILLER. Auteur et économiste américain. Classé en 2008 parmi les 100 économistes les plus influents au monde. Rien que ça.

Ici, SHILLER met en lumière le cours du S&P500 (en rouge) et l’évolution des dividendes (en vert).

(Source : Irrational Exuberance, R.J. Shiller, 2000 )

Lorsque la tempête 2008 a frappé, la bourse a chuté de 50%. Les propriétaires d’actions ont assisté au naufrage des cours. Mais, les dividendes avaient à peine vibré.

C’est indéniable : les actions à dividendes offrent un revenu solide.

Cependant, ces actifs méritent-ils leur succès ?

Non plus.

Car les influenceurs qui prônent cette méthode ne vous disent pas tout

Voici 6 secrets que vous cachent les fans hardcore d’action à dividende :

- La distribution du dividende détruit vos performances

- La fiscalité achève le travail

- Les frais de courtage enfoncent le clou

- Les actions à dividende nécessitent beaucoup de temps et d’énergie

- Le dividende n’est jamais sûr à 100%

- Les Trackers sont plus performants que les actions à dividende

Je vais développer chacun de ces points. Vous comprendrez pourquoi je fuis les actions à dividende.

Secret n°1 : Le dividende réduit le cours de l’action

Imaginez l’entreprise Martin, fabricant de chaussettes de ski.

La valeur de la société Martin est estimée à 20 millions d’€. Martin est le seul actionnaire de sa boite. Il détient 100% des parts.

Bonne nouvelle.

Cette année, les gens partent en vacances. Bien plus que d’habitude.

Normal. Ils ont hiberné chez eux à cause d’une épidémie qui a foutu la grouille. Du coup, à la première occasion, ils sortent les chaines de neige, les gants et la grosse doudoune.

Direction la montagne.

Conséquence ? Cette année, sa société Martin cartonne. Les ventes explosent.

Il génère un beau bénéfice d’1 million d’euros.

Monsieur Martin possède maintenant une entreprise estimée à 20M€ + 1 M€ en cash dans sa trésorerie. Soit une valeur de 21M€.

À ce stade, Monsieur Martin peut envisager plusieurs possibilités. Entre autres, conserver ce cash dans sa société ou se reverser une partie de ses bénéfices.

Dans les deux scénarios, sa richesse reste la même.

- Dans le premier cas, il aura une société valorisée à 21 millions d’€ (20 millions d’€ pour l’entreprise et 1 million d’€ en trésorerie)

- Dans le second cas, la valeur de l’entreprise passe de 21 à 20 millions d’€. Mais, Monsieur Martin verra le beau million manquant sur son compte bancaire.

Le dividende n’enrichit pas Monsieur Martin.

Même chose en bourse.

Lorsque la société reverse le dividende, le cours chute. Une baisse équivalente au montant du cash distribué. Parce qu’elle perd une partie de sa richesse.

Mais vous, vous récupérez ces €€€ sur votre compte-titre.

L’étude de Merton H. Miller et Franco Modigliani datant de 1961 présente ce phénomène. Je vous colle un extrait ici 👇

(Source : Dividend Policy, Growth, and the valuation of Share)

Désolé. L’argent gratuit n’existe pas.

Si Air Liquide vous reverse un dividende de 3,20€, son cours passera de 195€ à 191,80€.

Parfois, vous ressentirez à peine cet impact. Parce que son prix peut remonter juste après la baisse. Mais sachez que ce phénomène existe.

Le dividende ne vous enrichit pas. Il transforme la valeur.

Secret n°2 : La distribution dividende entraine la fiscalité

30%.

C’est le taux prélevé à la source de vos dividendes. Un tiers de votre cash part dans les casses du fisc avant la distribution.

Ce montant aurait pu être réinvesti. Pour acheter de nouvelles actions, développer encore plus votre portefeuille et générer plus de sousous 🤑.

Mais non.

Faisons un calcul rapide. Une action évolue de 8%. Elle vous reverse un dividende de 3%.

Nous l’avions vu plus haut : le dividende transforme la valeur.

Donc, vous vous retrouvez avec 5% de plus-value latente (plus-value que vous n’avez pas encaissée) et 3% de liquidité.

Mauvaise nouvelle : 30% de votre précieux cash part en fumée.

Sur les 3% distribués, il vous reste donc 2,1%. En d’autres termes… 0,9% disparu.

Votre performance totale dégringole. Elle passe de 8% à 7,1%. Des milliers d’€€€ de pertes sur le long terme.

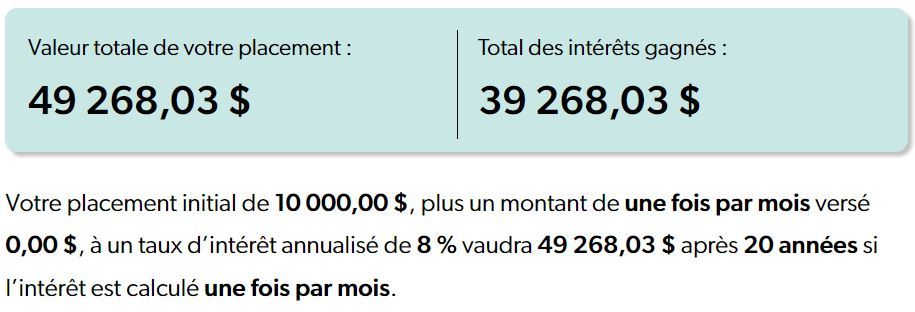

Oh, vous doutez ? Vous voulez une démonstration ? OK.

Regardons ce que cela donne sur un calculateur d’intérêts composés. Estimons que l’on investisse 10.000€ dans un portefeuille à 8% sur 20 ans.

Résultat : un beau portefeuille de 49.268€.

Et si votre performance chute à 7,1% ?

41.198€.

8.070€ de différence.

Le dividende ralentit votre patrimoine à cause du frottement fiscal.

Et vous allez voir. Il existe un autre phénomène, encore plus douloureux, qui aspire vos performances. Parlons-en.

Secret n°3 : Réinvestir les dividendes coûte de l’argent

Imaginez que vous gérez un portefeuille d’actions à dividendes. Que feriez-vous du cash généré ?

Je veux dire…

Au moment où j’écris ces lignes, Total Énergies est cotée à 63€. L’entreprise distribue 3,01€ par action. C’est bien.

Mais estimons que vous disposiez de 15 parts de la société. Vous bénéficiez donc d’un dividende de… hmmm… je prends ma calculatrice… Ah ! VOIIIILÀ.

45,15€ annuel.

Ma question est la suivante : qu’allez-vous faire de cet argent ?

Les retirer ? J’imagine que non. C’est à peine l’équivalent de trois menus McDo ou deux bouquins sur Amazon (chacun ses références).

Disons-le. Avec cette somme, vous êtes bien loin de payer un voyage de rêve aux Maldives.

En tant qu’investisseur intelligent, vous utiliserez ce cash pour acheter davantage d’actifs. Peut-être de plus d’actions de Total Energies. Peut-être celle d’une autre entreprise.

À vous de voir.

Mais, vous tenterez de développer les intérêts composés, je me trompe ?

Sauf que… problème.

Réinjecter cette somme engendrera une nouvelle perte : les frais de courtage.

Et certains courtiers sont très gourmands. Boursobank, par exemple.

OOOOH BORDEL !

5,50€ par ordre. Presque l’équivalent du dividende de 2 actions Total. Sur vos 15 parts, deux d’entre elles enrichissent votre courtier. C’est énorme.

Bien sûr, il existe des plateformes avec des tarifs plus avantageux. Mais le problème reste le même.

Les frais pompent vos profits.

Secret n°4 : Les actions à dividendes sont comme des Renault Clio

Petite confidence : les voitures ne me passionnent pas du tout. Je suis loin d’être le genre de gars à vous demander si votre nouvelle 3008, moteur diesel et passage de vitesse automatique vous satisfait.

Non.

Mes parents n’avaient pas le permis et les gros bolides bruyants me laissent indifférent.

Pour vous dire, j’ai obtenu le précieux papier rose à 18 ans. Après ça, j’ai reçu ma première voiture à mes 23 ans. Pendant ces 5 années, aucun volant n’a glissé entre mes doigts.

Pourquoi je vous raconte tout ça ?

Parce que je ne m’intéressais pas assez à mon véhicule. Alors, je ne le connaissais pas. Ni ses options. Ni l’entretien nécessaire que je devais lui apporter. Tout ça m’était étranger.

(En plus, on n’a qu’une voiture pour deux. Donc, j’ai intérêt à bien l’entretenir)

Alors, oui. J’en prenais soin. Mais, il me manquait des notions.

La révision, par exemple.

C’est au bout de deux années que j’ai compris son importance. En déposant un collègue de bureau au garage. Sa voiture était en… révision. J’avais zappé une étape cruciale.

Bon. Avec l’expérience j’ai dû rattraper mon retard. Combler mes lacunes.

J’ai lu quelques articles, regardé quelques vidéos sur les bonnes pratiques d’entretien de mon Juke. Je me sentais obligé.

Parce que mon ignorance pouvait me coûter des €, voire même… ma vie.

Et en bourse, même combat.

Vous devez maitriser votre véhicule, le comprendre, suivre son évolution et savoir comment réagir en fonction du bruit du moteur.

C’est pour ça qu’il est important d’étudier les fondamentaux des sociétés dans lesquelles vous investissez. Leurs dettes. Leurs actifs. Leur chiffre d’affaires. Leur implantation dans leur secteur. Les valeurs de leurs dirigeants. Leurs futurs projets.

S’informer sur l’entreprise, c’est réaliser son contrôle technique. C’est incontournable.

Car détenir une action que vous n’avez jamais analysée, que vous vous renseignez à chaque pleine lune, c’est comme posséder une voiture sans comprendre comment l’entretenir.

Ça mène à la catastrophe.

Les investisseurs qui examinent et suivent l’actualité des boites auront toujours un cran d’avance. Ils sauront que la société sort un nouveau produit. Ils sauront aussi quand l’entreprise change de stratégie.

Ainsi, ils peuvent anticiper, renforcer leurs positions ou vendre.

Acheter des actions à dividende, OK. Mais il faut les sélectionner aux petits oignons et les surveiller.

C’est long, ça demande de la connaissance, du temps, de la patience et des compétences.

Secret n°5 : Le dividende n’est jamais sûr à 100%

Vous connaissez Nexity ? Certainement.

Une entreprise leader des promotions immobilière au pays du fromage 🇫🇷 🧀 🥖.

Courant 2022, une part de la boite vaut une vingtaine d’euros. Et ça, pour un dividende de 2€50 annuel. Donc un rendement > 10%. C’est juste énorme.

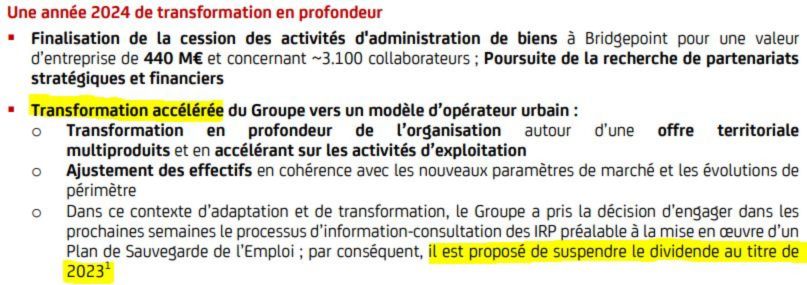

Mauvaise nouvelle : en février 2024, Nexity ferme les vannes. La société annonce la coupure de son dividende.

La raison ?

L’activité 2023 s’est pris une baffe en pleine face. La montée des taux, l’escalade des coûts de construction, le ralentissement de la demande de logement neuf… l’entreprise souffre.

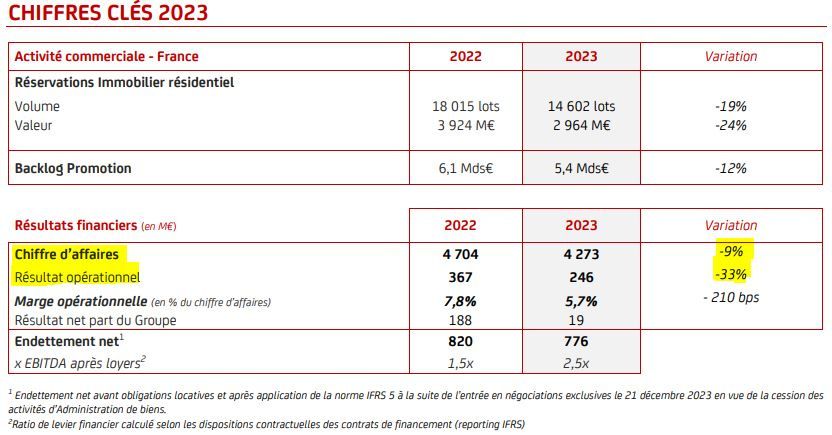

Regardez.

(source : Résultats annuels 2023 de Nexity)

-9% de chiffre d’affaires et -33% de résultat net par rapport à 2022.

Mais le calvaire ne s’arrête pas là.

Nexity prévoit une année 2024 encore difficile.

De ce fait, la boite prépare une transformation en profondeur de sa stratégie. Le dirigeant renforce l’activité d’exploitation comme la gestion de parc immobilier, des coworking, des résidences étudiantes… Une vraie réorganisation.

Et… Et… vous le sentez venir ? Oui. Cette adaptation demande des €€€.

Le personnel à former, la communication à adapter, le matériel. Une telle modification nécessite des ressources.

Voilà pourquoi Nexity coupe son dividende. Le cours chute de 24% à l’annonce de cette nouvelle.

Que retenir de cette anecdote ?

Un dividende n’est jamais sûr. Une société peut stopper la distribution à tout moment. Quelle que soit la raison. Économiques ou stratégiques.

Bien sûr, toutes les entreprises ne se valent pas.

Une bonne analyse fondamentale et un portefeuille d’actions diversifié peuvent limiter la casse. Mais, le risque existe. Sachez-le.

Secret n°6 : les ETF sont plus performants que les dividendes

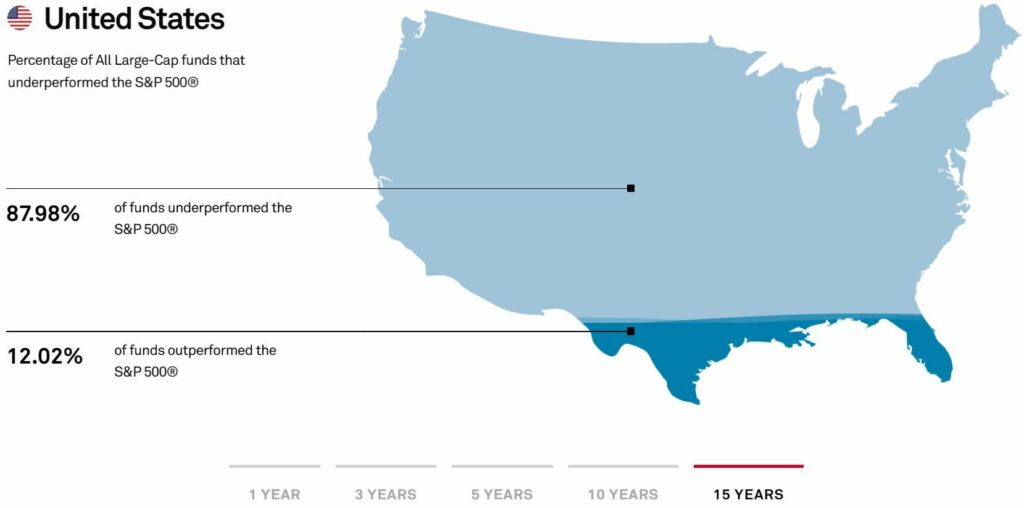

Je vous renvoie à l’étude SPIVA. J’en parle dans cet article sur le fonctionnement des ETF.

Pour rappel, cette étude compare la performance des fonds passifs (les ETF qui suivent le marché) avec celles des fonds actifs (fonds gérés par des professionnels ayant pour but de battre le marché).

Et les résultats pètent aux yeux comme le flash d’un radar de chantier.

Sur le 15 années, le marché surpasse les fonds actifs dans 88% des cas.

Rendez-vous compte. On parle de fonds actifs. Des fonds gérés par des professionnels. D’experts disposant d’outils d’analyse plus sophistiqués que nous, particuliers.

Ils n’arrivent pas à battre le marché sur la durée.

Peut-être une année ou deux. Mais pas sur le long terme, les fonds passifs comme les ETF prennent l’avantage.

Pourtant, ces sociétés sont bien mieux équipées que Jean-Paul, vivant au fin fond de sa cambrousse, psoeudo-investisseur, détenant un portefeuille d’actions de 43 lignes et checkant à peine l’actualité de ses sociétés.

Disons-le. Si un pro sous-performe le marché… Jean-Paul, lui, se fait démolir.

JP perd de l’argent.

Mais rien n’est définitif. Jean-Paul peut encore rattraper le coup en adaptant sa stratégie et en investissant sur les bons actifs.

Ce que je pense des dividendes ?

Investir dans des entreprises versant des dividendes peut être une excellente stratégie. Certaines d’entre elles peuvent offrir des performances juteuses.

Mais, il faut savoir les sélectionner.

En vérité, le gros problème ne réside pas dans la méthode elle-même.

Mais, dans les choix des investisseurs. Les vraies raisons qui les poussent à se tournent vers cette stratégie.

Beaucoup de débutants bavent à flot en entendant parler des actions à dividende pour la première fois. Et ils se font piéger.

Ils voient le dividende comme de l’argent facile. Gratuit. Ils pensent avoir déniché le hack ultime pour générer du cash sans lever le petit doigt.

Alors, ils se jettent sur ces actifs comme des hyènes affamées. Sans les analysés. Sans vérifier leur fiabilité. Sans percevoir leurs inconvénients.

Voilà le danger.

Combien possèdent du Total Energie sans jamais avoir ouvert un seul bilan de la boite ?

Combien connaissent vraiment les sociétés présentes dans leur PEA ? La situation économique. L’endettement. L’actualité. Les futurs projets. L’évolution du Chiffre d’Affaires.

Ils conduisent des véhicules qu’ils ne maitrisent pas.

Investir dans des actions à dividende demande du temps et des compétences poussées en analyse d’entreprise.

Remplir votre portefeuille sans cohérence revient à jouer à la roulette russe avec votre argent. Stratégie à fuir.

J’ai préféré exploiter une autre stratégie

La création d’un portefeuille d’ETF.

La stratégie qui colle parfaitement avec mon profil d’investisseur. Passif, orienté long terme, performant, peu coûteux et avec des risques maîtrisés.

Une méthode qui m’aide à dormir sur mes deux oreilles.

Autre avantage considérable : le temps de gestion.

Je ne passe que 10 minutes sur mon portefeuille. Les dividendes sont réinjectés automatiquement. Sans intervention de ma part. Sans frais de courtage.

Le suivi demande moins d’effort que les actions à dividende.

Et les performances restent très bonnes. Certains ETF offrent une évolution moyenne entre 8 et 10 % par année.

D’ailleurs, j’en présente deux ici 👉Le MSCI World et le S&P500.

Je sais que cela parait moins glamour que les dividendes. Mais, c’est une excellente méthode pour investir de manière sereine et sur le long terme.

Bien sûr, ceci n’est pas un conseil d’investissement.

À vous de trouver la stratégie en accord avec votre profil. L’essentiel c’est de créer un portefeuille en phase avec vos objectifs, vos ambitions et votre rapport au risque.

Salut Kévin, c’est une très bonne analyse, très détaillée et très compréhensible pour tous les niveaux, même pour les gens qui n’y connaissent absolument rien.

Je suis passé par de l’investissements dans les actions, effectivement, à moins d’avoir un très gros capital à investir, on est très loin d’obtenir le jackpot. Investir dans des ETF peut être une bonne solution d’investissement, si on veut limiter les risques de pertes sur la performance du placement. Cependant, il faut que ce type d’investissement colle avec la personnalité et les objectifs de chacun. C’est du placement régulier à long terme, cette stratégie peut ne pas convenir à tout le monde.

En revanche, pour les personnes , qui souhaitent prendre cette voie, faites vous accompagner, formez vous, lisez, comprenez dans quoi vous mettez votre argent, choisissez bien votre plateforme (frais, fiscalité, etc.) et laisse temps faire son travail.

La réussite est une question de patience et d’acharnement.

Kévin, continue à faire ce que tu fais, comme tu le fais, tu es sur le bon chemin 😉

tipa tipa va rivé

Hey Rémy. Merci pour ce complément. Effectivement, tu as raison. D’ailleurs, j’aime dire que le coeur du patrimoine, c’est l’investisseur. Et tout le reste doit être choisi en fonction de son profil et de ses objectifs.

Merci pour ton soutien.

super intéressant et très clair dans la démonstration !

merci Kévin pour ton approche à la fois pédagogique et nuancée

et pour partager ton expertise avec autant de passion et dans un langage compréhensible 🙂

Merci beaucoup Dev.

Ce type de retour fait super plaisir