Le nerf de la guerre.

L’élément décisif pour un investissement. Celui qui le bascule en succès culminant ou en échec lamentable.

Le financement.

Sans emprunt, pas de projet. Carton rouge. Des mois de recherche, de visites, d’appels et d’analyse… pour rien. Pliez votre compromis de vente. Passez votre tour.

Le financement, c’est la question éliminatoire de l’examen.

Vous pouvez réussir chaque étape. La recherche, la négociation, l’offre, la signature du compromis… Sans crédit, tout s’arrête.

Et j’en étais conscient.

Je venais à peine de signer le compromis de cet immeuble. Après des mois de quête, de réponses négatives, un festival de déceptions… J’y suis arrivé.

Tout ça, vous le savez.

Je vous l’ai déjà raconté dans l’épisode 1 de cette série d’articles.

Et pour la seconde fois, je vous emmène dans les coulisses de cet investissement.

Aujourd’hui, je vous parle de la recherche du crédit pour financer cette opération. L’étape à ne surtout pas louper. Je vous dis tout. En détails.

Vous comprendrez comment j’ai réussi à obtenir un prêt sur 20 ans sans apport.

Vous verrez comment j’ai constitué mon dossier bancaire et son contenu.

Vous trouverez l’analyse des différentes offres de crédit que j’ai reçues ainsi que mon choix.

Mais avant, faisons un point sur la situation des banques au moment de mes recherches.

Le gros problème de cette année-là : l’explosion des taux !

Faut le dire : depuis plusieurs mois, c’est le bordel !

Les taux s’envolent ! Les prix de l’immobilier ne bougent pas d’un poil. Vous l’avez vu passer, c’est certain.

Tenez. Octobre 2022, j’ai signé un prêt bancaire pour mon premier investissement.

Le taux ? 1,94%.

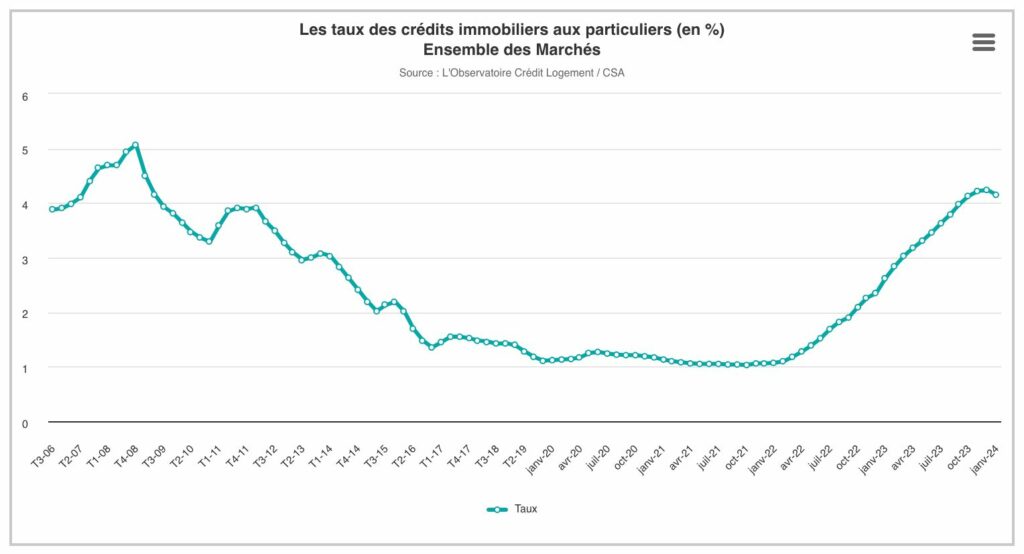

Après ça, les montagnes russes ont commencé :

- Novembre 2022 => 2,26 %

- Janvier 2023 => 2,62 %

- Mars 2023 => 3,03 % 😨

- Mai 2023 => 3,31 % 😱

- Juillet 2023 => 3,63 % 🤯

On s’arrête là ?

Regardez-moi cette courbe. On voit bien que depuis avril 2022, les taux décollent comme une fusée Ariane.

(Source : L’observatoire Crédit Logement)

Cette montée des taux bouffe les bénéfices de nos projets locatifs.

Un exemple.

Reprenons mon premier investissement. Comparons les mensualités avec deux taux différents : ceux de l’époque et ceux d’aujourd’hui. Ça donne quoi ?

Avec un taux de 1,94%.

La mensualité s’élève à 330€. Ça va. C’est cohérent avec ce que je paie sur ce crédit. Top.

Et avec un taux de 4,15%, alors ?

Une mensualité de 417€. Ça fait une différence de 85€. Cela parait peu.

Mais pour un projet qui me rapporte 150€/mois, ça représente 58% de mes gains mensuels.

Mon cashflow fond. Il ne reste plus que 65€/mois. Je passe de 1800€ de revenu annuel à seulement 780€. Ça pique !

Voilà l’impact de cette montée des taux. Les bénéfices s’effritent.

Autre problème : Les banques ferment les vannes

L’accès au prêt se complique.

Pour vous dire, lors d’une visite, l’agent immobilier désespéré me demande si j’avais déjà consulté ma banque. Il ajoute…

« J’ai vendu cet immeuble à trois reprises. À chaque fois, on signe le compromis. Mais ensuite, le financement bloque. Du coup, faut tout recommencer ».

Je comprends sa frustration.

Les banques demandent des apports astronomiques. Les refus s’enchainent. Les ventes s’annulent. Normal qu’il se méfie.

De mon côté, ça m’angoisse. Le doute. L’enchainement des visites pendant des semaines, voire des mois. Sans savoir si je pourrais conclure cette affaire. Sans aucune certitude.

La peur m’accompagne. La crainte que tout s’effondre à cause d’un crédit non obtenu. Ça me stresse.

Pourtant, j’ai réussi à décrocher le Graal

Un crédit sans apport pour financer cet immeuble de deux lots.

C’est vrai, ça m’a pris du temps et de l’énergie. Le montage du dossier, la recherche des banques, les différents rendez-vous, les aléas… c’était intense. Mais le résultat est là.

Aujourd’hui, ce bien m’appartient. Il fait partie de mon patrimoine et participe à mon enrichissement.

Je vais vous dire comment j’ai fait. Je vais retracer, avec vous, toutes les différentes étapes de ce financement bancaire. La consultation des banques, la création des dossiers et le traitement des problèmes.

On commence par une de mes habitudes au début de chaque projet.

L’analyse de la capacité d’emprunt

C’est rapide. Je le fais avec mon banquier. Bien avant la recherche de l’immeuble.

L’objectif ? Lui présenter le projet. Dans mon cas :

- Acheter un immeuble de 2 ou 3 appartements

- Prix : environ 125 000€ max

- Estimation des travaux : 25 000€

- Loyers générés prévus : 1200€/mois

- Ma demande de financement : un emprunt à 110% sur 20 ans

Ensuite, il vérifie mes comptes, mes découverts, mon taux d’endettement, la gestion de mes finances, mes revenus… Il passe mon profil au scanner.

Une fois terminée, la simulation de demande de prêt peut commencer.

Il en sort un document et me fournit toutes les informations indispensables : le taux d’intérêt, la mensualité de remboursement et mon futur taux d’endettement.

Mais ça ne s’arrête pas là.

Ce papier me servira à montrer ma solvabilité aux vendeurs et aux agents immobiliers.

Lorsqu’ils me demanderont si j’ai consulté ma banque, je pourrais répondre : « Oui, oui. Regardez. J’ai fait une simulation avec mon conseiller pour un prêt de 130k€. C’est Ok. »

Ils le savent : ça n’a aucune valeur juridique.

Mais ça prouve mon sérieux, mon intérêt pour le projet. Ça les rassure. Ils adorent.

Ils seront beaucoup plus impliqués dans la vente et concentrés sur nos échanges. C’est un atout pour les phases de négociation.

Devis des travaux

On retourne voir l’immeuble. Cette fois, avec le maitre d’ouvrage. J’ai refait appel au même qui a rénové mon premier projet. Un gars sympa, arrangeant et flexible.

Je lui présente la bestiole et les travaux à réaliser. Entre autres :

- L’isolation des murs et des plafonds

- L’amélioration des menuiseries en double vitrage

- La rénovation des deux salles de bain

- Le changement des sols

- La peinture

Le maitre d’ouvrage prend des notes. Il me communique ses remarques. Les points d’amélioration que j’aurais loupés.

Comme le déplacement du chauffe-eau. Regardez. En isolant la salle de bain, je perds 16cm sur chaque mur. Avec un receveur de 90×120, impossible d’ouvrir une porte de cabine.

Alors, oui. Il existe la solution du rideau de douche. Mais, c’est moche.

Donc, on bouge le chauffe-eau.

Quelques jours après son passage, le maître d’ouvrage m’envoie son devis. J’entame la création du dossier.

La création du dossier

Je vais vous avouer une chose… Je déteste la paperasse.

Les documents de 50 pages à lire. Des questions floues 3 fois sur 4. Des cases de la taille d’un grain de riz où l’on doit écrire notre nom, prénom, adresse… en MAJUSCULE ! C’est long. C’est lourd. C’est chiant à crever.

Par pitié !!! Insérez-moi des aiguilles chauffées à blanc sous les ongles, mais épargnez-moi cette souffrance !

Rassurez-moi. Je suis le seul à haïr ces trucs ? Non ? Vous aussi ?

Pourtant, j’ai dû ranger mon dégoût envers les papiers et créer le dossier bancaire. Pas le choix. Fallait s’y mettre.

Car un dossier préparé en amont c’est du temps économisé. Pas besoin de retourner chez soi avec un post-it du conseiller listant tous les documents à ramener au prochain rendez-vous. Non. Au premier contact, tout est là.

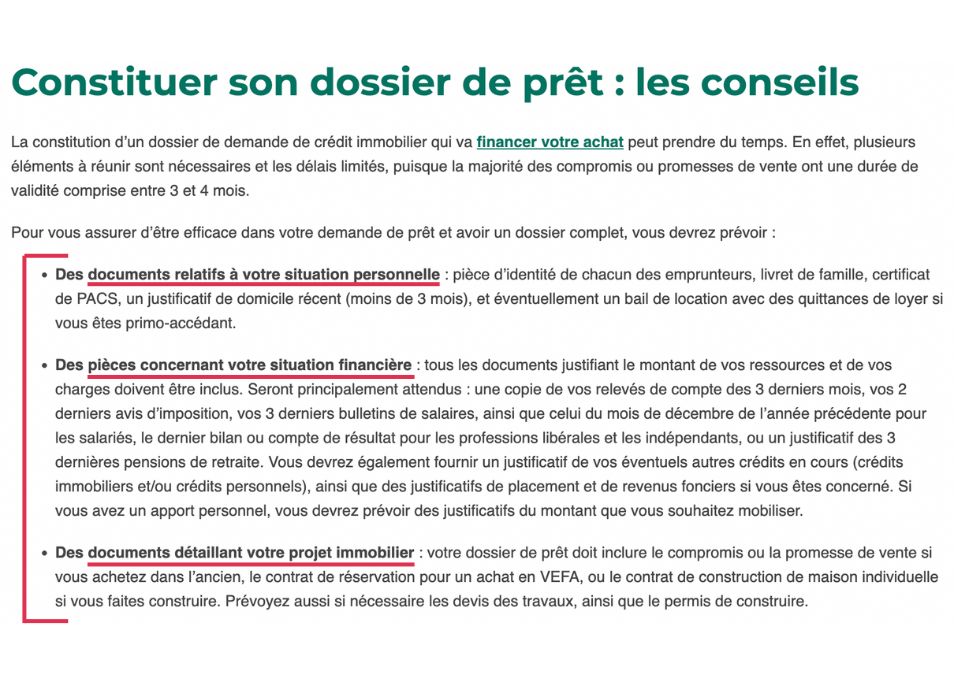

Maintenant, la question… quels documents doivent apparaitre dans le dossier ?

Il suffit d’aller voir sur les sites internet des banques. Un exemple, celui du Crédit Agricole.

(Source : crédit agricole)

Tout est là.

J’ai décidé d’étoffer cette liste en ajoutant quelques pièces. Voici la composition de mon dossier :

- Le compromis de vente signé

- Le devis des travaux

- Le DPE

- Une estimation des futurs loyers fournie par une agence immobilière

- 3 derniers bulletins de salaire

- 3 derniers relevés de compte

- Les tableaux d’amortissement des crédits en cours

- 2 derniers avis d’impôt

- Un document récapitulatif du projet : type de bien, l’emplacement, prix, loyer visé…

L’idée reste de vendre le projet. Prouver sa faisabilité et sa viabilité.

Alors, je présente son environnement. Son implantation.

Je parle du canal à quelques centaines de mètres qui attire les touristes. Du centre commercial et la zone industrielle où travailleront les futurs locataires. J’insiste sur la gare et la nationale qui offre un accès vers les villes voisines.

Je défends mon projet.

Pendant les rendez-vous, j’introduis mon futur investissement en quelques mots et je pose mon document sur la table. Toutes les informations sont là. Dans le dossier.

Mes revenus nets imposables ? C’est dedans.

Le montant exact des travaux ? C’est dedans.

Les caractéristiques de l’immeuble ? C’est dedans.

« Ah ouais ! bah, si je pouvais, j’enverrais directement votre dossier au service concerné. J’ai tout ce qu’il me faut ». Quand j’entends ça, je sais que j’ai bien préparé.

Ça fait mouche. Ça montre le sérieux et l’implication. Une première bonne impression garantie.

Ensuite, la recherche des banques

Okay. Dossier prêt. Étape suivante…

Je liste les banques à contacter : ma banque principale et deux autres établissements.

De manière stratégique, je vise des agences se trouvant dans la même ville que l’immeuble. Au moins, c’est plus simple de défendre mon projet. Ils connaissent et comprennent mes arguments.

- Je cible les travailleurs du centre commercial ou de la centrale nucléaire d’à côté. L’immeuble est juste en face de l’église. Comme vous le savez, on est à 5 minutes de la gare. Vous voyez, il y a un supermarché à 10 minutes. On est vraiment bien situé.

Les conseillers sont du coin. Ils connaissent le secteur. Ils comprennent mes arguments. Ils visualisent ma stratégie d’investissement.

Après chaque rendez-vous, le banquier me fournit une simulation (oui, encore). Une proposition. J’y trouve le taux, la durée, les conditions, la mensualité, les frais d’assurances.

Chacun d’entre eux attend mon feu vert pour éditer les offres.

Voici leur proposition de financement

Une fois les trois simulations en main, je fais mon étude. Je compare. Le tableau ci-dessous est un récapitulatif de cette analyse.

Pour éviter de citer les établissements bancaires, mettons un code couleur sur chacun d’eux 😉

| Banque 1 🟢 (Banque principale) | Banque 2 🔴 | Banque 3 🔴⚫️ | |

| Montant emprunté | 125 000 € | 125 000 € | 112 000 € |

| Apport demandé | 0€ | 0€ | Frais d’agence + Frais de notaire + Frais de dossier (13 500€) |

| Durée | 264 mois (22 ans) | 260 mois (25 ans) | 240 mois (20 ans) |

| Taux proposé | 4 % | 4,14 % | 4,5 % |

| Différé / Période d’anticipation | 24 mois (Différé partiel) | Aucun | Aucun |

| Mensualité (Après différé) | 760 € | 680 € | 710 € |

Pas la peine de tourner autour du pot. Je suis resté chez ma banque principale.

Certes, les mensualités sont plus élevées. Je perds un peu de cashflow. Mais, les conditions du prêt correspondent à ma demande.

Surtout pour le différé.

Je ne me vois pas rembourser 700 €/mois avant même d’avoir touché mon premier loyer. Ça pourrait virer au cauchemar.

Le différé est une sécurité. Une solution pour encaisser les premiers revenus avec peu de charges. Un moyen de capitaliser pour financer un futur projet.

C’est un atout.

Donc, je donne le go à mon conseiller. Il peut générer les offres.

Mais, rien n’est acquis tant que l’offre n’est pas signée

Un projet sans problème, c’est aussi rare qu’un politicien honnête.

Et certains jours sont vraiment merdiques. Vaut mieux rester au pieu.

Je m’en souviens encore.

Un mardi matin. 8h30.

Je suis au volant. Direction le bureau.

Les premiers rayons de soleil sortent à peine. La rosée tapisse les carrosseries des voitures. Je vois encore de l’humidité sur les poubelles vertes en bord de route.

Il fait frais.

J’arrive au parking du boulot. Je me gare, lève le frein à main, récupère mon smartphone sur le siège passager et le glisse dans ma poche.

En tendant le bras, je prends mon portefeuille et ma sacoche d’ordinateur sur le siège arrière… Okay. Allons-y.

À peine sorti de la voiture, mon téléphone vibre. Je réponds.

- Allô ?

- Bonjour, Monsieur MERCURE…

C’est le banquier. Il me donne des nouvelles de l’offre de financement.

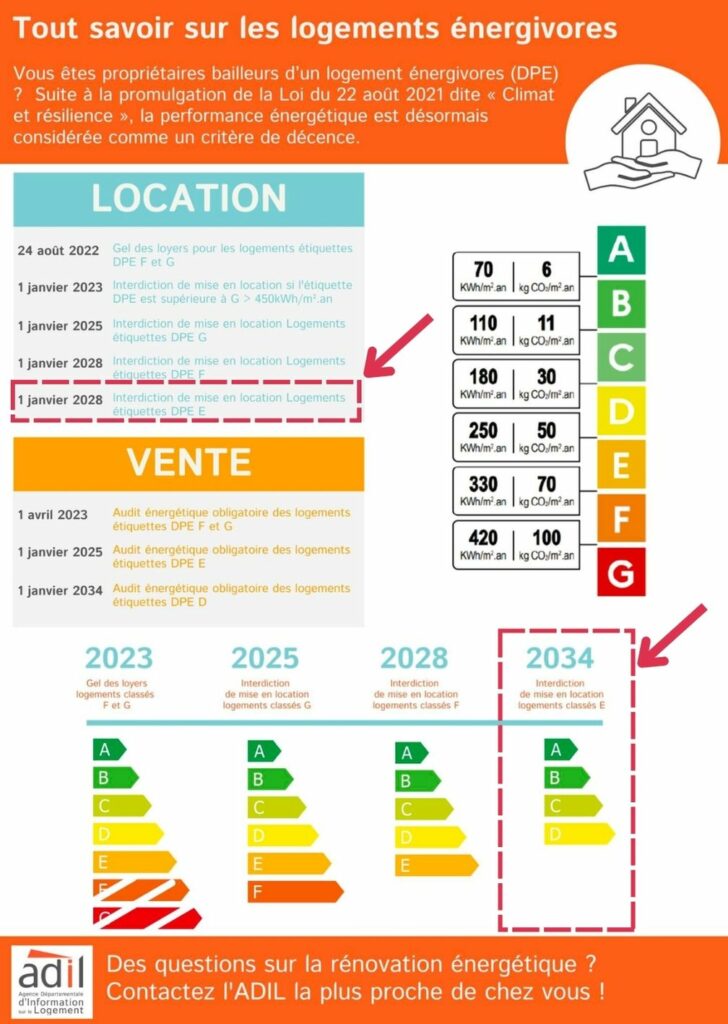

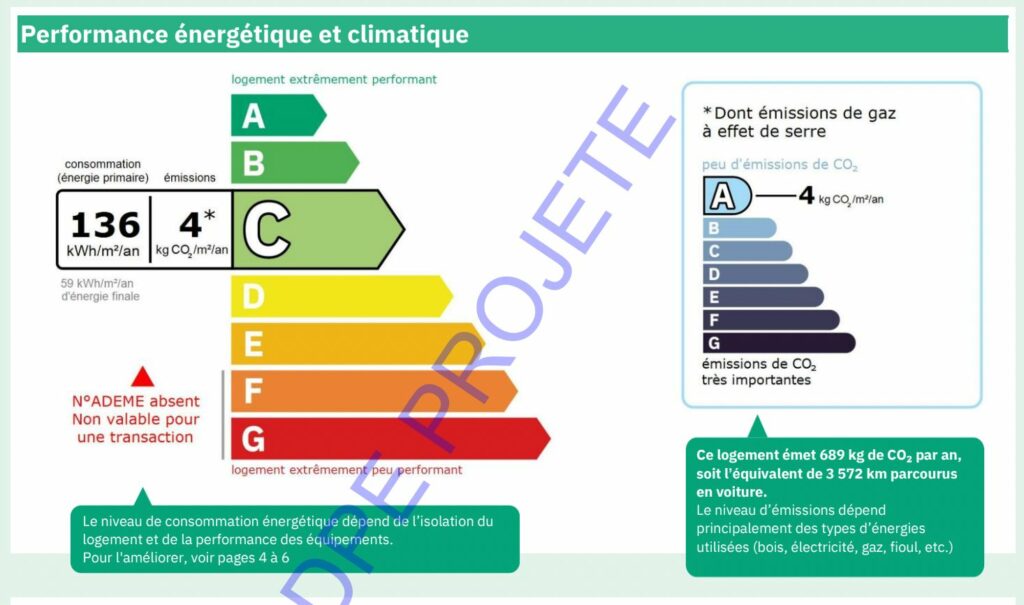

- En fait, on est prêt à éditer les offres. Mais, il manque un dernier document. Il me faudrait un DPE projeté. Une estimation du futur DPE après travaux. Si le classement n’est pas au minimum D, on ne pourra pas vous financer.

- Pourquoi D ? Normalement les logements avec un DPE E sont autorisés jusqu’en 2034.

- Non, Monsieur MERCURE. Les DPE E sont autorisés jusqu’en 2024.

- Euuuh… Non, désolé. C’est bien 2034.

- Non…

Merde ! Pas le choix. Ça ne sert à rien de parler à un sourd. Je dois lâcher l’affaire. Je dois lui trouver son DPE projeté.

Franchement. Vous auriez fait quoi à ma place ?

Le débat est inutile. Il est persuadé d’avoir raison… alors que non.

Mais, ce qui fascine le plus, c’est que l’information est disponible sur Google. En deux clics.

Regardez. Un communiqué de l’ADIL (Agence Départementale de l’Information sur le Logement).

(Source : ADIL)

Okay, mais… comment faire pour gagner du temps et obtenir un DPE projeté ?

C’est simple. J’ai fait appel au même diagnostiqueur qui avait réalisé le DPE pour la vente de l’immeuble.

Je lui contact dans la même journée. Il me demande l’adresse du bien et le devis de l’artisan listant les travaux d’optimisation énergétiques.

Un mail, deux pièces jointes… Le tour est joué.

Le diagnostiqueur m’envoie le document le lendemain.

Coût de l’opération : 90€.

En passant par une autre société, ce DPE m’aurait côté 240€. Un peu cher pour un « papier manquant ».

Bon. Le dossier est complet. Le conseiller peut éditer les offres. C’est ce qui compte. 🥵

Un aléa qui aurait pu me bloquer pendant plusieurs jours. Mais réglé en une journée.

Et enfin… je vois le bout !

Après quelques semaines d’attente, je reçois l’offre de la banque.

Je peux enfin partager ce document à l’agent immobilier, qui à son tour, l’enverra au notaire. Ensuite, on fixera une date pour la signature de l’acte authentique.

Je souffle un bon coup. Comme si on m’enlevait un poids. Je viens de franchir une nouvelle étape, un nouveau palier. Le projet se concrétise.

Pardon pour la vulgarité, mais… Putain, qu’est-ce que c’est bon !

Un soulagement. Une libération.

Dans quelques semaines, cet immeuble sera le mien. Il entrera dans mon patrimoine. Il me générera des loyers et participera au développement de ma richesse.

J’ai transpiré du sang pour l’obtenir. Ça a payé.

J’aurais pu me fier aux médias et aux croyances…

Penser que les banques ne finançaient plus aucun projet.

Croire que seuls les fortunés pouvaient encore se permettre d’investir.

J’aurais pu me contenter de ces informations déprimantes, me décourager, jeter l’éponge et abandonner le projet. Désespéré. La tête baissée, les épaules tombantes, le regard vide.

Mais non. J’ai décidé de construire ma propre idée. Mon expérience.

Parce que la réponse se trouve sur le terrain. Dans l’action.

Je ne sais pas pourquoi les investisseurs, dont me parlait cet agent immobilier, n’ont jamais obtenu leur financement.

Peut-être à cause de leur situation ou de la gestion de leur compte. Peut-être qu’ils ont contacté les mauvaises banques. Ou peut-être qu’ils ont abandonné au premier retour négatif.

J’en sais rien.

Les emprunts devenaient difficiles. Oui. Mais pas impossible. S’il fallait prendre rendez-vous avec 15 établissements bancaires, alors qu’à cela ne tienne.

L’immobilier est une aventure. Un voyage.

Des montagnes se dresseront sur notre chemin. À nous de réunir la force et le courage pour les gravir, et continuer d’avancer.

C’est comme ça qu’on construit notre richesse.

C’est ainsi qu’on se développe.

Et, c’est ça qui nous fait grandir. À chaque étape du projet.

D’ailleurs, dans le prochain épisode, je vous présenterais les travaux de l’immeuble. Au moment où j’écris ces lignes, je suis en plein dedans. C’est un bordel sans nom 😅

J’ai des pépites à vous partager. Je vous tiens informé.

En attendant, prenez soin de vous.

Super post très complet !

Pour être passée par là, je valide +++ . Ma chance était d’avoir un « apport » en ayant vendu ma maison pour le projet… mais je ne voulais pas l’inclure . Mon dossier de 176 pages monté, j’ai finalement réussi à obtenir mon emprunt comme je voulais avec 24 mois de différé !

L’étape de la banque… grosse étape stressante. Et on oublie la galère de devoir tout répéter, expliquer et convaincre à chaque interlocuteur !

Bravo en tout cas, hâte de voir la suite 😊

Effectivement, c’est beaucoup de boulot Angèle. Et c’est quand on est en plein dedans, on se demande quand est-ce que ça va s’arrêter. Je ne compte plus le nombre de fois où je me suis dit « Vivement les travaux, que ce puisse passer à autres choses ». Et, funfact : maintenant que je suis en plein dans les travaux je me dit « vivement la location que je puisse souffler un peu ». Mais au final, quand on regarde nos projet, on l’admire et on en est fier. Et ce sentiment d’accomplissement vaut vraiment le coup.

Superbe article ! Il est très bien écrit, félicitation à toi pour ce travail ! Merci de nous motiver et de nous montrer que la persévérance finit par payer même quand les conditions ne sont pas optimales !

Merci Damien. C’est l’objectif du blog. Et je suis content de constater que je le fais bien. Merci pour ce retour ultra motivant 🙂