Laissez-moi deviner. Ce combat fait rage dans votre crâne ?

Impossible de vous décider ?

Vous aimeriez investir dans l’un de ces deux indices, profiter de leur croissance et développer un revenu complémentaire sur le long terme.

Mais à chaque fois, c’est le même scénario…

Vous en choisissez un. À peine 3 secondes après, vous avalez votre salive, votre gorge se noue, une boule d’incertitude au ventre…

« Pff… Je vais me renseigner encore un peu. J’suis pas sûr de mon coup ».

Un pas en avant. Un pas en arrière.

En attendant, votre PEA reste au point mort. Immobile. Pas un seul ETF à l’horizon. Votre argent somnole. Les intérêts composés attendront.

Impossible de commencer à investir. Pas d’avant avoir décidé.

Alors ? Lequel acheter ? MSCI World ou S&P 500 ?

Vous voulez que je vous dise ? Je comprends votre inquiétude.

J’ai moi-même dû trancher. Lorsque je démarrais. Il y a plusieurs années déjà. Je sacralisais cette étape.

Si je choisis le MSCI World et que le S&P500 le surperforme, je vais le regretter. En revanche, le S&P500 m’expose qu’au marché américain. Une telle concentration n’est pas trop risquée ? Arrrg… !

Le doute. La peur du regret. L’angoisse de prendre le mauvais chemin. Un enfer.

Ça vous le fait aussi ?

Arrêtez de vous flageller. C’est normal d’accorder autant d’importance à ce dilemme.

Vous ne voulez pas placer votre argent par hasard, pas vrai ? Non. Je m’en doute. Vous, vous voulez maitriser vos investissements.

Vous voulez créer un portefeuille stratégique. Un portefeuille dédié à l’augmentation de vos revenus. Un portefeuille qui vous enrichit sur 10, 15, 20 ans.

C’est pour ça qu’il vous faut une réponse.

MSCI World ou S&P 500 ?

Analysons ces deux indices ensemble. Nos deux combattants sont là. Dans le ring. Ils s’affronteront. Voyons qui triomphera.

(Pour un petit rafraichissement sur le vocabulaire de la bourse, lisez ceci : https://apartirderien.com/glossaire-bourse/ )

D’un côté, l’indice américain : le S&P500

Le mastodonte des marchés financiers.

Ce titan suit les 500 plus grandes capitalisations de l’économie américaine. Il représente 80 % du secteur US.

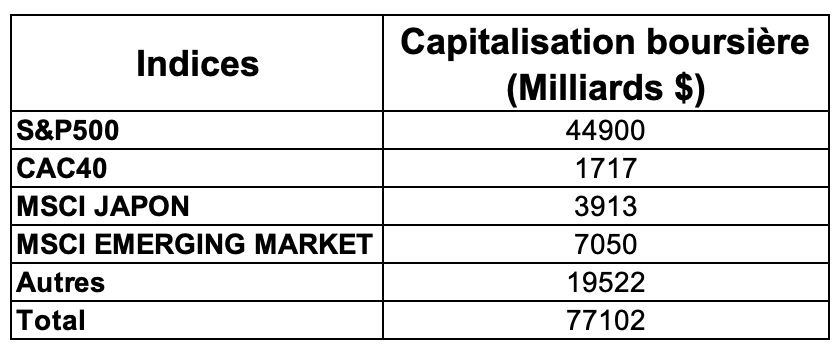

Plus étonnant encore : sa capitalisation boursière du S&P 500 est tout simplement phénoménale. Au point de couvrir 58% de la valeur totale des marchés boursiers mondiaux.

Plus de la moitié !

À côté, notre beau CAC 40 ne représente que 2% de la bourse globale.

On peut le dire. Le S&P500 en impose.

Lorsqu’on dissèque la bête, on se rend compte qu’il suit des entreprises bien connues. Regardez les 10 premières lignes.

Microsoft, Apple, Amazon, Tesla, Visa… des sociétés qui vous parlent, pas vrai ?

Nous analyserons sa répartition sectorielle plus tard. Mais, vous avez déjà une idée de l’importance de cet indice.

Le S&P500 reste un incontournable.

Pourtant, son opposant possède aussi des arguments de poids. Accueillons-le. Je vais vous le présenter.

En face, un colosse bien connu : le MSCI World

Je vais remettre l’église au centre du village.

Le MSCI World possède un nom sexy… mais trompeur.

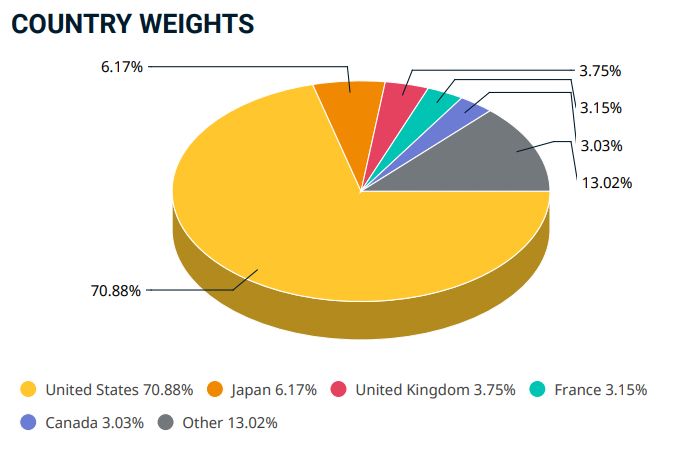

En vérité, cet indice ne couvre que 23 pays développés.

Les têtes de liste : les États-Unis, le Japon, le Royaume-Uni, la France et le Canada. Bien sûr, le pays de l’oncle Sam occupe la première place du podium.

Ça vous étonne ? Moi non plus.

(Source : msci.com)

Ce n’est pas tout.

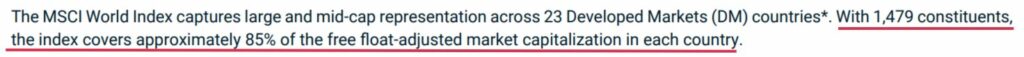

Le MSCI World vous expose à 1500 entreprises. L’indice représente 85% de la capitalisation de chacun des pays qu’il couvre.

« Avec 1479 composants, l’indice couvre 85% du capital flottant de chaque pays »

Ainsi, le MSCI World représente 82 % de la capitalisation boursière globale.

Un vrai poids lourd en termes de diversification.

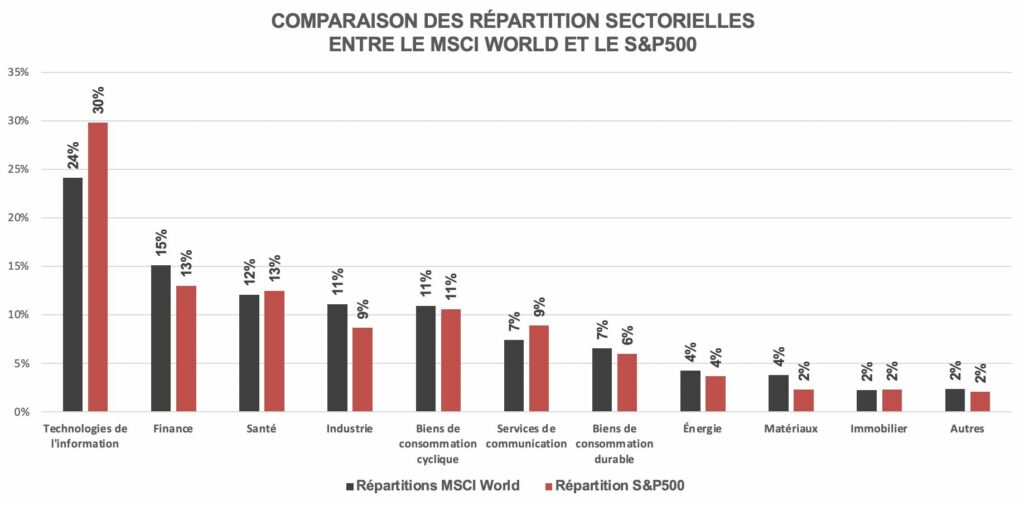

Une différence dans la répartition sectorielle ?

Pas vraiment.

À vrai dire, c’est kif kif. À quelques % près.

On retrouve les grands axes : technologie de l’information, finance, santé, biens de consommation, énergies…

Sans surprise.

Les deux indices se ressemblent. La répartition sectorielle est quasi identique.

Et la performance, ça dit quoi ?

Eh bien, jetons un œil sur les chiffres.

Voici une évolution de la performance de nos deux candidats sur les 10 années précédentes.

(Comparaison entre l’ETF Amundi MSCI World (en vert) et Lyxor PEA S&P500 (en rouge))

C’est aussi flagrant qu’un bouton d’acné au milieu du front. Le S&P500 surperforme le MSCI World. Depuis plusieurs années.

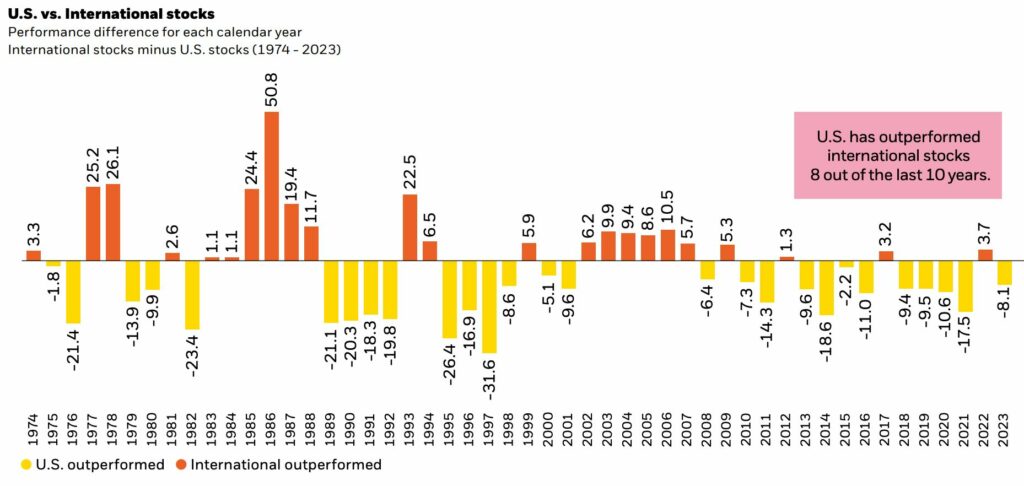

Et l’étude de Blackrock enfonce le clou. Sur la dernière décennie, le marché US a dominé l’international 8 années sur 10.

Ce qui rejoint les chiffres annoncés par les émetteurs :

- 9,72 % annualisé pour le MSCI World (source : MSCI)

- 10,55 % annualisé pour le S&P500 (source : spglobal)

Ça veut dire que le S&P500 est mieux que le MSCI World ?

Non.

Parce que la performance ne fait pas tout.

Votre profil d’investisseur et vos objectifs jouent un rôle capital dans le choix de l’indice.

- Certains apprécient la diversification du MSCI World. Sa simplicité. Ils préfèrent un portefeuille d’une ou deux lignes. Plus facile à gérer. Plus facile à suivre. Mais surtout, moins cher en frais de courtage pour une stratégie DCA ;

- D’autres, veulent plus de liberté dans leur patrimoine. Alors, ils selectionnent le S&P 500 + d’autres ETF. Au moins, ils gardent la main sur leur diversification de leurs actions. S’ils souhaitent créer un portefeuille avec 50 % US, 30 % Europe, 10 % Japon et 10 % Marché Émergeant, ils le peuvent ;

- Enfin, les plus téméraires miseront tout sur le S&P500. Rien d’autre. Pour eux, le marché US a encore de beaux jours devant lui. Pourquoi pas ?

Vous voyez ?

La performance est un critère. Mais, ce n’est pas LE critère.

Votre choix dépend de vos aspirations. De la direction que vous voulez donner à votre patrimoine.

Mais une question reste en suspend

Résumons :

- Le S&P500 suit la tendance des plus grandes capitalisations du marché américain. Il nous expose à 80% de la zone US.

- Le MSCI World englobe 23 pays, dont fait partie les États-Unis. Dans chacune des secteurs géographiques, nous sommes exposés à 85% du marché.

Ça veut dire que le MSCI World nous plonge dans 85% de l’économie US. Il couvre autant, le marché américain que le S&P500 lui-même.

Vous me suivez ?

Maintenant, la question à un million… *Roulement de tambour*

Toutes les sociétés du S&P500 sont-elles présentes dans le MSCI World ?

Si oui, en isolant les valeurs américaines de l’indice mondial, chaque entreprise pèse-t-elle autant que dans S&P500 ?

Alors…

J’ai comparé les entreprises du MSCI World et du S&P 500

Histoire d’identifier les sociétés communes à ces deux indices.

Bon. Je vous épargne le looooong tableur Excel imbuvable des 1500 entreprises où vous devrez scroller pendant des heures.

Je vous présente plutôt les 200 premières lignes du MSCI World. En vert, les capitalisations suivies par les deux indices.

Verdict ?

On se croirait dans la serre d’un consommateur d’herbe. Du vert à perte de vue !

Sur les 503 entreprises du S&P500, on retrouve 491 dans le MSCI World. Environ 97% d’entre elles.

Un autre chiffre épatant : les entreprises qui composent le S&P500 représentent 67% du poids total de l’indice monde. Les deux tiers.

Phénoménal.

Donc, premier constat : les sociétés suivies par le S&P500 apparaissent bien dans le MSCI World.

Maintenant, qu’en est-il de la pondération ?

Regardons.

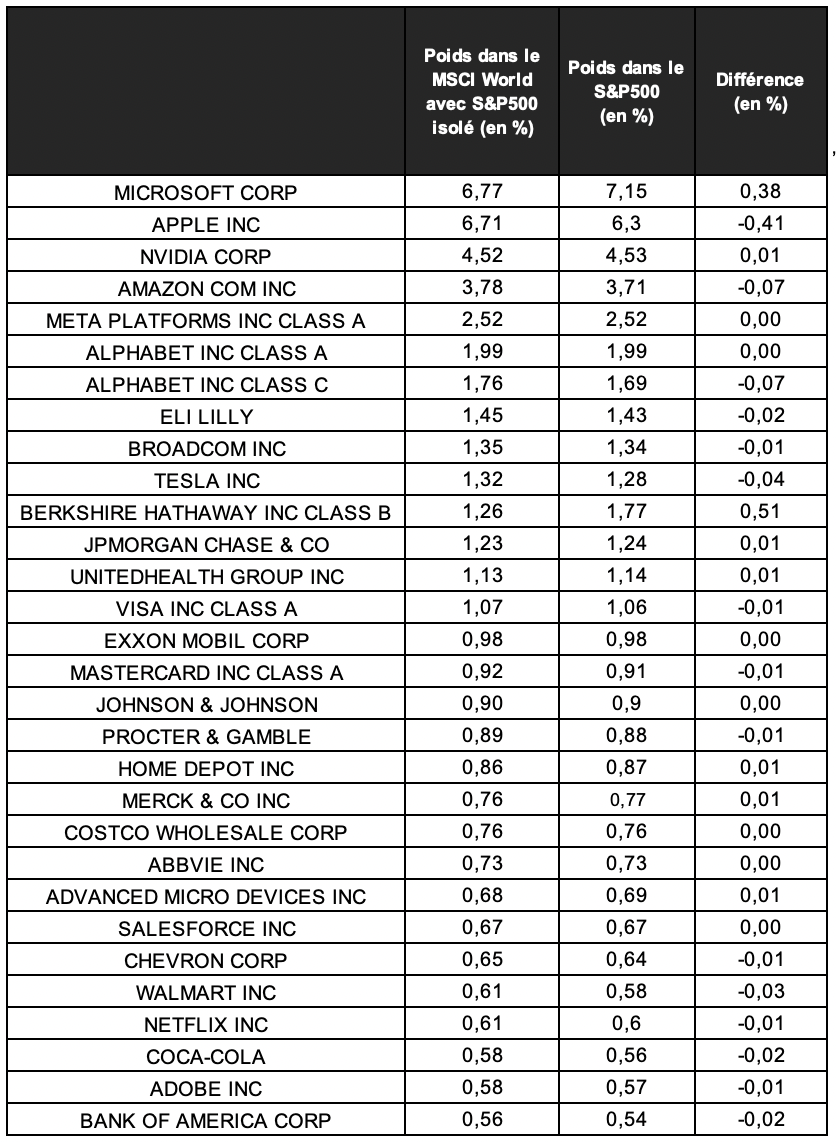

Isolons les actions communes entre le MSCI World et le S&P500

On obtient un nouvel indice dérivé du MSCI World. Sauf que là, il est composé à 100% d’entreprise américaine apparaissant dans le S&P500.

Étape suivante : redéfinir le poids de chaque entreprise de ce nouvel indice.

Autrement dit… « si j’investis 100€ dans ce nouvel indice, quel % de cette somme sera dédié à Apple ? Microsoft ? Amazon ? et ainsi de suite.

Grâce à ça, la comparaison des deux indices devient possible.

Regardez ce que ça donne pour les 30 premières lignes.

Chose qu’on remarque : les valeurs correspondent. Aller. À un chouia près. L’écart le plus élevé est de 0,51%.

Les différences les plus marquées sont Microsoft (0,38%), Apple (-0,41%) et Berkshire Hathaway (0,51%). Pour le reste, ça n’excède pas les 0,07%.

Bien sûr, ces valeurs peuvent varier dans le temps. En fonction de la tendance du marché et du cours de chaque action.

Mais difficile à croire que cela pourrait briser la ressemblance entre le MSCI World et le S&P500.

Alors, que retenir de cette étude ?

Résumons.

- Nous savons que 70% du MSCI World est américain

- Nous savons aussi que 67% du poids de ce même indice sont des actions du S&P500.

- Nous avons vu qu’en isolant les sociétés communes aux deux géants, la pondération est identique.

C’est clair comme de la Crystaline. Le MWCI World nous expose au S&P500.

Et la tendance des deux indices le confirme. Ressemblants comme deux gouttes d’eau.

On peut déduire que le couple S&P500 + MSCI World dans un portefeuille n’a aucun sens.

Ça fait doublon.

Et ça engendre un problème de taille. En plus des 70% US du MSCI World, vous ajoutez du S&P500.

Résultat : une surexposition au secteur américain.

Vous passerez de 70% à 85-90%. Peut-être même 95% d’actions US. Les autres zones géographiques sont piétinées.

À quoi bon détenir un PEA de 10.000€ avec 1,5% dédié au japon ? On parle de 150€.

Si le marché de ce pays grimpe, cela chatouillera à peine votre compte-titre.

Donc, attention aux doublons.

(Pour les plus téméraires, vous trouverez l’étude complète en pdf ici).

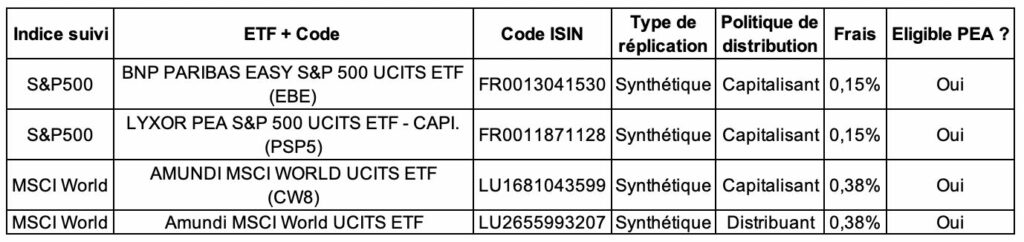

Quel etf pour investir dans le MSCI world ou le S&P500 ?

Voici une liste d’ETF pour suivre les indices MSCI World ou S&P500.

Si vous ne savez pas comment choisir un ETF, lisez cet article. Je vous présente les ETF de A à Z de manière simple et facile d’accès.

Maintenant, regardez bien ce tableau. Rien ne vous choque ?

Les frais. Les trackers S&P500 affichent des frais moins élevés. 0,15% contre 0,40%. Plus de la moitié de différence. Sur le long terme, ça compte.

Ça peut aussi être une piste pour orienter votre choix.

Parce que l’argent que vous économisez représente de la performance supplémentaire. Avec les intérêts composés, ça peut faire la différence.

Pensez-y.

Du coup, lequel choisir ?

MSCI World ? S&P500 ?

Eh bien… Au risque de vous décevoir, je vous répondrais : ça dépend.

Le MSCI world évolue moins vite depuis plusieurs années, certes. Mais, il offre une diversification plus vaste.

De l’autre côté du ring, le S&P500 frappe avec performance accrue. Seul souci, il ne vous expose qu’au marché US. Donc, peu varié géographiquement.

Mais, le large panel de pays qu’offre le MSCI World ne limitera pas le danger. Du moins, pas autant que certains tentent de vous le faire croire.

Rappelez-vous : vous êtes exposé à 70% US.

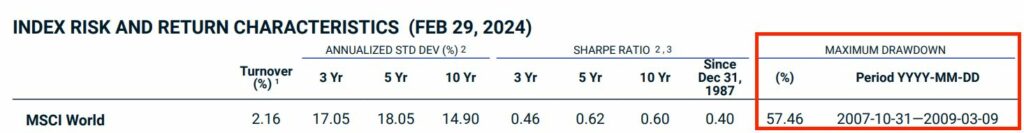

Oh, vous voulez des chiffres ? Regardez ça. C’est l’indicateur de risque. La baisse maximale affichée par chaque indice.

Le max drawdown.

Celui du S&P 500 s’élève à 55% contre 57% pour le MSCI World.

« La baisse maximale du S&P500 était de 55,19%«

La preuve qu’un indice World n’assure pas toujours une sécurité supplémentaire. En revanche, il vous aide à saisir les opportunités dans une zone géographique plus étendue.

C’est pour ça que j’ai une préférence pour le MSCI World

L’économie US s’est très bien comportée ces dernières décennies. Impossible de dire s’il gardera cette progression explosive encore longtemps.

Pareil pour le japon.

Certes, il peine à se relever depuis les années 90. Mais comment affirmer, sourcils froncés, poings serrés, que cela perdurera ?

Impossible.

Les marchés évoluent. Les tendances changent. La bourse de demain ne sera pas celle d’aujourd’hui. Enfin… peut-être pas. On ne sait pas.

Alors, conserver 6 % de mon portefeuille dédié au pays du soleil levant est un pari sur le long terme. Je le prends.

Et ce n’est pas tout.

L’indice monde couvre aussi à l’Europe, l’Australie, le Canada et d’autres zones. Je diversifie mon patrimoine. J’évite de placer tous les œufs dans le même panier.

Une stratégie qui colle à mon profil d’investisseur.

À vos PEA chers amis !

S&P500 ou du MSCI World, la décision vous appartient.

Une chose est sure : si vous aviez acheté l’un des deux 10 ans auparavant, vous seriez gagnant aujourd’hui. Quel que soit votre choix.

+ 120 % pour le MSCI World et + 170 % pour le S&P500.

Pourtant, les indices ont subi plusieurs crises et des années de performance négatives. Des exemples ? En voici :

- Octobre à décembre 2018 : le S&P500 chute de 17%. Le MSCI World l’accompagne en affichant -15%.

- Février 2020 : environ -30% pour les deux indices

- Début d’année 2021 : -12% pour l’indice monde et -15% pour le SP

- Année 2022 : -13%. Encore une fois, pour les deux.

- Septembre 2023 : -10% pour le monde.

Ça fout la trouille. Je conçois.

Mais la réalité est la suivante : malgré ces phases difficiles, les deux indices affichent des performances positives sur 10 ans. + 120% et + 170%.

La raison est simple.

Sur le long terme, le marché croit.

Alors, oui. Vous flirterez avec les périodes merdiques. Vous rencontrerez des crises. Des Krachs. C’est normal. Je dirais même… c’est incontournable.

Mais cela ne doit pas vous empêcher d’investir.

Avancez. Ouvrez un compte-titre ou un PEA. Ça sera déjà un grand pas vers votre projet d’enrichissement.

Puis, visez long terme.

Que vous choisissiez le S&P500 ou le MSCI World. Peu importe. Le temps est votre meilleur allié.

Très bonne idée le fait de comparer la présence des indices du S&P dans le MSCI world.

Il y a un grand travail d’analyse et pour ça chapeau !!

Je pense que le MSCI world convient à la grande majorité des investisseurs.

Ceux qui veulent aller chercher de la perf (en réduisant leur diversification) iront chercher du S&P500.

Plus l’horizon de placement est important et plus on peut se permettre de prendre des risques. De ce constat pour mon enfant de 8 ans j’investis sur le S&P500.

Merci Pascal 🙂

Je pense aussi que le MSCI World est une bonne valeur pour les investisseurs. Je trouve l’idée de créer un portefeuille pour son enfant dès le plus jeune âge est un excellent réflexe. Quand on voit les évolutions de marché, +370% sur 20 ans, ce n’est pas rien. En plaçant 1000€ sur un CTO en 2004, il aurait 4700€ à dispo en 2024. Même en enlevant la fiscalité, il lui resterait de quoi se payer ses premiers frais (ex : permis de conduire).

Salut Kévin !!

Merci beaucoup pour ton article qui va vachement dans les détails, avec ton étude comparative de chaque entreprise et de chaque secteur, quel travail !

Et comme tu le dis dans ton article, la performance n’est pas le seul critère à regarder entre le S&P 500 et le MSCI World.

La diversification joue aussi un rôle majeur.

Merci Gwenn. C’est vrai que la diversification joue un rôle important dans un patrimoine. 🙂 Et il existe plusieurs manières de l’appliquer.