J’ai décroché mon premier CDI il y a 5 ans.

Grosse déception. J’ai changé trois fois de poste. Impossible de trouver le métier qui me fait vibrer. Je dois me rendre à l’évidence : le statut de salarié commence à me taper sur le système.

J’en ai marre.

Le ras-le-bol devient invivable.

Chaque matin, sur le trajet du boulot, ces mots raisonnaient en moi : « merde, vivement ce soir 18h que je rentre à la maison ».

Chaque jour, c’est le même scénario : j’arrive à mon poste, pose mes affaires, pousse un soupire de détresse et commence à travailler.

Les journées sont longues. Les minutes passent comme des heures. Les heures comme des jours.

Tout ça pour me retrouver, à la fin de l’année, devant mon chef et recevoir une augmentation misérable. 1%. Peut-être 2%. À peine de quoi lutter contre la montée des prix. Pfff…

Sans oublier les personnes licenciées comme si les sociétés sacrifiaient des pions sur un échiquier.

La crise de 2020 nous l’a prouvé : le risque zéro n’existe pas.

Tous ces employés fidèles, condamnés au chômage. Privé de leur seule source de revenus du jour au lendemain.

C’est un fait : le CDI n’est plus une valeur sure.

Ça sera sans moi. Ce système ne me convient plus.

Je dois mettre ma famille à l’abri.

Je dois savoir rebondir en cas de perte d’emploi.

Je dois réaliser ces projets qui me tiennent à cœur.

Je dois prendre mon indépendance et me sentir enfin libre.

Je ne passerais pas ma vie à me demander ce que je fous là. Il est urgent d’agir. Je fonce !

La solution : développer mon patrimoine et créer des revenus complémentaires.

Pourtant, je partais avec un handicap

Mon éducation financière était médiocre.

Mes parents avaient peu de notions d’argent. Parlez-leur d’investissement, vous serez vus comme des parasites qui souhaitent profiter de la misère du monde.

D’ailleurs, cela se ressentait dans leur situation financière : zéro épargne, pas un seul euro investi et aucun placement existant.

Disons-le, avec cette intelligence financière, ma carrière d’investisseur démarrait (très) mal.

Pourtant, ma vie a basculé en 2019.

J’ai décidé de changer les choses. J’ai pris mes finances en main dans l’objectif de vivre la vie que je souhaitais.

Après plusieurs jours de recherches, un support d’investissement me faisait de l’œil : la bourse.

Mais un sentiment me freinait : la crainte.

Bourse. Ce mot ferait fuir un légionnaire entrainé au combat. Beaucoup me disait que c’était risqué, que j’avais une chance sur deux d’y laisser mon capital. Ils pensaient tout savoir. Comme s’ils étaient experts.

Pourtant, aucun d’entre eux ne connaissait la différence entre une action et une obligation.

Leurs craintes étaient contagieuses. Je devais commencer par la combattre.

Comment affronter cette peur ?

Je me suis formé. Cela m’a demandé un travail de recherche intense. Mais cette phase d’apprentissage restait indispensable.

J’ai bouquiné pendant des heures, consulté les articles sur l’investissement, regardé les vidéos, acheté des programmes et posé des questions sur des forums.

Mes connaissances grandissaient chaque jour et j’appliquais chaque conseil.

Alors oui, une phase de préparation était nécessaire. Par exemple, l’organisation de mes finances, le remboursement de mes dettes et l’apprentissage des bonnes pratiques pour investir.

Mais, je ne faisais que reculer pour mieux sauter.

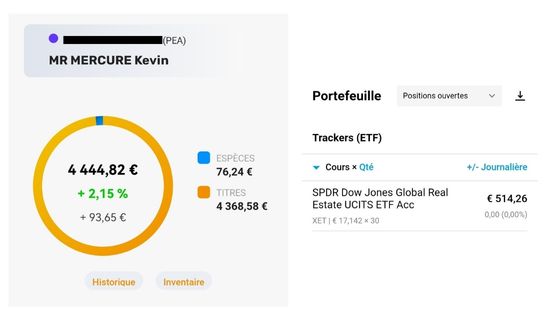

Résultats : Au moment où j’écris ces lignes, mon PEA affiche un solde de 4444 € et mon compte titre une valeur de 512€.

Avec ma capacité d’investissement mensuelle de 400€, je devrais passer le palier des 10000€ d’ici 6 mois.

Pas de magie. Le travail, la régularité et la persévérance sont les clés qui me guideront vers mon objectif d’indépendance.

D’accord, mais pourquoi la bourse ?

C’est un système qui existe depuis des siècles.

C’est en 1540 que la première bourse est organisée en France. Plus précisément, à Lyon.

Ensuite, elle n’a cessé d’évoluer au fil des années. Nous sommes passés d’une place où nous achetions des parts d’entreprises, à un système dématérialisé, actionnable en quelques clics. Connectez-vous au site de votre courtier, choisissez une action, passez votre ordre et le tour est joué.

C’est pour cela que le marché financier me convient :

- Il dispose d’un historique utile pour l’apprentissage et l’analyse des situations actuelles

- Il donne accès à une diversité d’actifs permettant de développer un patrimoine et créer des revenus complémentaires

- Il reste accessible sans prêt bancaire pour se lancer (contrairement à l’immobilier)

- Il me permet de créer un cercle vertueux : plus j’investis, plus je génère de revenus, plus je pourrais investir…

Et il y a mieux. Selon les données historiques, le marché a une tendance haussière.

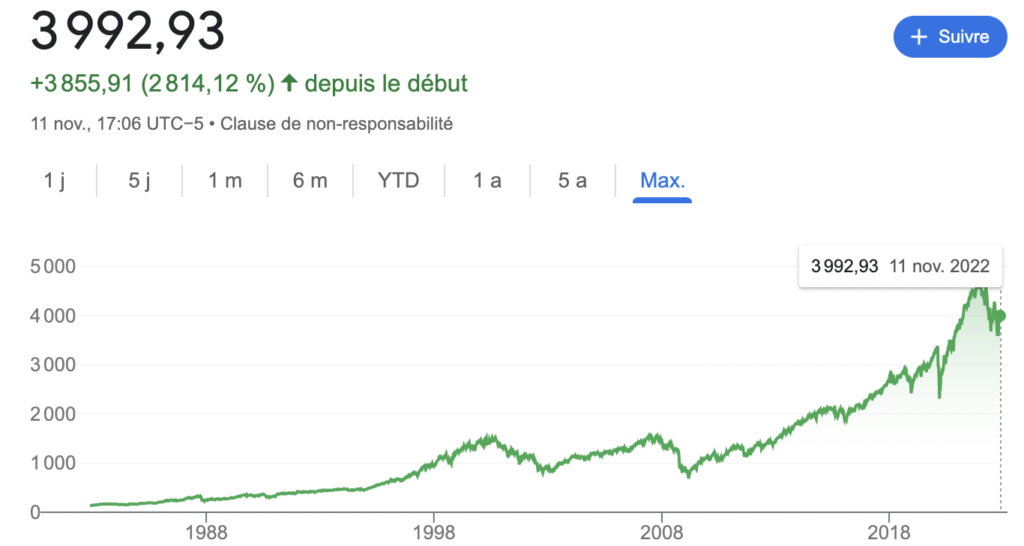

Un exemple concret ? Regardez le S&P 500 représentant les 500 plus grandes sociétés côtés en bourse aux États-Unis.

Que remarquez-vous ?

Malgré les crises des années 2000, 2008 et 2020, le maché évolue. L’indice S&P 500 continue de prendre de la valeur.

+ 300% en 24 ans. Si vous aviez acheté cet actif à 1000 dollars en 1998, vous auriez pu le revendre à 4000 dollars aujourd’hui.

C’est énorme.

Et rassurez-vous. Ce n’est pas le seul. J’aurais pu présenter le CAC 40 ou le DAX pour l’indice boursier du marché allemand. Nous aurions le même constat.

Alors, je vois venir. Il existe des exceptions.

C’est normal. Sinon, tout le monde investirait en bourse et brasserait des millions en quelques mois. Non. Ça serait trop facile.

La bonne nouvelle : cela veut dire qu’avec des actifs bien choisies, il est possible de sortir son épingle du jeu. Votre portefeuille prendra de la valeur au fil des années, développera votre patrimoine et vous aidera à prendre votre indépendance.

La question : comment faire ?

J’ai acheté ma première action en avril 2021. J’ai commis des erreurs et corrigé ma stratégie avant d’obtenir des résultats.

Certes, je ne dispose pas du portefeuille boursier de Warren Buffet. Loin de là. Mais, mon expérience vous guidera et vous aidera à mettre un premier pied à l’étrier.

Vous pouvez le faire. Il suffit de connaitre les bonnes pratiques.

Commençons par les erreurs courantes. Cela vous évitera de perdre du temps et de l’argent.

Erreur n°1 : Attendre pour commencer

Investir est effrayant.

Même en commençant avec 20€. Ça reste de l’argent. Nous craignons de commettre des erreurs et de perdre notre capital.

Comment je le sais ? C’est simple. Je suis aussi passé par là. J’attendais. Je consultais un maximum de contenu pour être prêt à dégainer le jour J.

Mauvaise idée.

Le temps passait et ma situation financière restait au point mort.

Pourtant, il existait des actions que je pouvais déjà réaliser. Même sans connaissance. Par exemple, choisir un courtier, ouvrir un compte et créer un capital pour investir. Une belle occasion d’avancer à petits pas.

Évitez cette grave erreur. Ne gaspillez jamais votre temps.

Avancez à votre rythme. Mais, ne vous arrêtez jamais à cause de la peur.

Erreur n°2 : Devenir accro à votre portefeuille

Voilà comment tourner vos journées au cauchemar.

Je vous explique.

À l’époque, je venais d’acheter mes premiers actifs. J’étais fier. Enfin. Le premier pas était franchi.

Mon erreur ? Surveiller mon portefeuille chaque minute. J’avais besoin de regarder la tendance de mes actifs. Impossible de décrocher. C’était plus fort que moi. Aussi dépendant qu’un toxico.

Si la valeur de mes actions chutait, alors appelez une ambulance. L’infarctus était proche.

Si elle grimpait, le stress me rongeait. « Devrais-je vendre ou pas ? Et si la valeur continuait à grimper après avoir vendu ? Mais si je ne vends pas, le risque, c’est que l’action chute ! Que faire ? ».

Vous l’aurez deviné : l’outil qui me servait à prendre mon indépendance devenait un instrument de torture. Je m’enfermais peu à peu dans une prison d’angoisse.

Donc apprenez à lâcher prise et laissez votre argent travailler à votre place.

Erreur n°3 : Acheter sur un coup de tête

Je plaide coupable.

L’une des premières actions que j’ai achetées était celle d’EuropCar.

Mon erreur ? La stratégie utilisée.

Le cours de l’action avait chuté. Je me suis empressé d’en acheter sans analyser la fiabilité de l’entreprise. Le prix : 0,80€ par action.

Devinez ce qui s’est passé. La valeur des parts n’a jamais remonté. Elle est restée bloquée à 0,50€.

Total des pertes : 40% de mon capital investi. Environ 200€ partis en fumée.

Leçon retenue. Savoir faire la différence entre « passer à l’action » et « foncer tête baissée ». J’ai constaté mon erreur et revendu mes actions afin de repartir sur de nouvelles bases.

Mon argent s’est envolé, mais j’ai gagné en expérience. C’est ce que j’appelle payer pour apprendre.

Erreur n°4 : Investir tout mon capital

C’est quand le maché baisse que vous devez renforcer vos positions et acheter plus d’actifs. C’est ce que font les bons investisseurs.

Avec cet état d’esprit, les crises se transforment en période de soldes.

Mais imaginez que vous souhaitez acheter plus d’actions de Total Énergies. Bonne nouvelle, vous vous réveillez un matin et constatez que l’action a chuté de 50%. C’est l’occasion idéale.

Pas de temps à perdre.

Vous ouvrez sur l’application de votre courtier, vous vous connectez, vous passez votre ordre et là… message d’erreur. « Solde insuffisant ». Merde. Impossible d’acheter des parts. Encore une occasion loupée.

Ça m’est arrivé plusieurs fois. C’est très rageant. Maintenant, je garde une partie de liquidité dans mon portefeuille. Par exemple, 200€ ou 300€ en espèce. Ça aide pour saisir les belles opportunités.

Erreur n°5 : Avancer sans stratégie

C’est la pire erreur de cette liste.

Parce qu’avancer sans stratégie, c’est comme se déplacer dans le noir : vous perdez du temps à tâtonner et, tôt ou tard, votre oreille rencontrera le coin d’un meuble.

C’est long, chiant, stressant et douloureux.

Pourtant, cette erreur reste fréquente. Beaucoup se lancent la tête la première et se retrouvent avec un portefeuille de 142 lignes. Impossible à suivre. Et la gestion devient un enfer.

Imaginez de désastre.

Total connait une grève, l’action chute de 30%. Air Liquide change de directeur. Starbucks se développe en Asie. Apple coupe son dividende.

Comment rester informé de l’actualité de ces sociétés ? Comment savoir laquelle mérite encore sa place dans votre patrimoine ? Comment garder une bonne visibilité sur votre portefeuille ?

Impossible.

Sans stratégie, vous faites n’importe quoi. Votre portefeuille devient bordélique. Le suivi devient catastrophique. Vous perdez du temps, de l’argent et de l’énergie.

Mon conseil : ne vous lancez jamais sans plan. Nous verrons par la suite comment créer un portefeuille en phase avec vos objectifs.

Bien. Maintenant que nous avons vu les erreurs à ne pas commettre, voici comment j’ai démarré ma carrière d’investisseur. Je vous donne un plan d’action étape par étape actionnable.

On y va.

Étape n°1 : Remise en forme de mes finances

Bienvenue dans la phase de préparation.

Gardez cela en tête : la gestion des ressources et des dépenses reste incontournable.

Pourquoi c’est important ?

C’est simple. Des finances bien gérées, c’est une capacité d’épargne plus élevée. La possibilité d’investir plus d’argent. Si vous commencez par investir 50€ par mois, c’est bien. Mais, imaginez avoir les moyens de placer 100€ ou 200€. C’est mieux.

Voilà pourquoi vous devez réaliser un grand nettoyage dans vos comptes. Pour investir à votre plein potentiel. Pour évoluer plus vite.

Comment faire ? Suivez les étapes suivantes :

- Téléchargez vos trois derniers relevés de compte

- Catégorisez chaque ligne de dépense (loisir, carburant, assurance…)

- Faites la somme des dépenses mensuelles pour chaque catégorie

- Faites une moyenne pour chaque catégorie de dépense sur les trois derniers mois

- Supprimez ou réduisez les dépenses excessives (assurances, repas extérieurs, salle de sport…)

Rien de compliqué.

Faites-le. Vous disposerez de ressources supplémentaires pour investir.

Étape n°2 : Apprendre les bases

Il m’a fallu 3 bouquins et un programme de formation vidéo pour débuter en bourse. Sans cela, je m’exposais aux fautes lourdes.

C’est comme conduire une voiture. Sans connaissance du Code de la route, vous tracerez à 90km en centre-ville sans aucune conscience de votre erreur. Un vrai danger public. C’est pour cela que l’examen du permis existe. Vous êtes formé sur la conduite et la signalisation. On vous enseigne les bonnes pratiques. Et une fois sur la route, le danger est réduit.

Alors, investissez en vous.

Allez sur Amazon. Sélectionnez 3 livres sur la bourse. Commandez-les. Lisez-les. Comprenez les principes fondamentaux. Approfondissez les points qui vous semblent flou. Soyez curieux.

Étape n°3 : Connaitre votre profil d’investisseur

Imaginons Bernard.

Bernard souhaite commencer à placer son argent pour générer des revenus passifs.

Il décide d’en parler à ses collègues de bureau. Autour d’un café, Julie lui parle d’un actif qu’elle possède. Elle réaliserait de belles performances. 30% chaque année selon elle.

Dans quoi investit Julie ? Les cryptomonnaies.

C’est décidé : Bernard ouvre un compte sur une plateforme d’échange de cryptomonnaies et injecte ses économies.

Qu’est-ce qui se passe ensuite ?

Bernard ne le savait pas, mais les cours des cryptomonnaies sont de vraies montagnes Russes. Ça n’arrête pas de bouger. +3% à 10h, -5% à 10h15, +4% à 10h30…

La volatilité de l’actif l’incite à vérifier les cours chaque minute.

Son argent devient une obsession. Le stress entre dans son quotidien. La boule au ventre. Les mains tremblantes. Au point de se cacher les yeux lorsqu’il consulte ses performances.

Vous l’aurez compris : Bernard vient de transformer son patrimoine en machine à angoisse.

Cela voudrait dire qu’il n’est pas un bon investisseur ?

Non.

Il a simplement zappé une étape : vérifié que les cryptos correspondent à son profil.

Bernard aurait dû y penser. Il gère très mal son stress.

Il aurait dû investir sur d’autres actifs. Offrant moins de performances, certes. Mais aussi moins de volatilité. Moins d’angoisse. Moins de doute. Il dormirait sur ses deux oreilles.

Donc attention.

Ne négligez pas cette étape.

En bourse, vous disposez d’un large panel d’actifs. C’est bien. Entre les actions, les obligations, les SIIC ou les trackers, votre terrain de jeu est immense.

Mais, c’est un couteau à double tranchant.

Le risque de se tromper reste présent. En un achat, vous pouvez vous retrouver avec une ligne en plus dans votre portefeuille qui vous pourrira la vie.

Vous voyez ?

Voilà pourquoi j’investis très peu dans les cryptomonnaies. Sur mes 45000€ de patrimoine, je ne dispose que de 100€ de crypto.

Parce que la forte volatilité de l’actif ne me convient pas.

Parce que je veux continuer à me lever chaque matin sans penser à mon portefeuille.

Parce que j’investis pour devenir libre. Pas pour me bâtir une prison.

Comprenez quel investisseur vous êtes. Quelle performance vous attendez de vos placements. Quel risque vous êtes prêt à accepter.

Votre sérénité en dépend.

Étape n°4 : Choisir le bon support

On entre dans du concret. Soyez attentif.

J’ai commencé par ouvrir deux comptes :

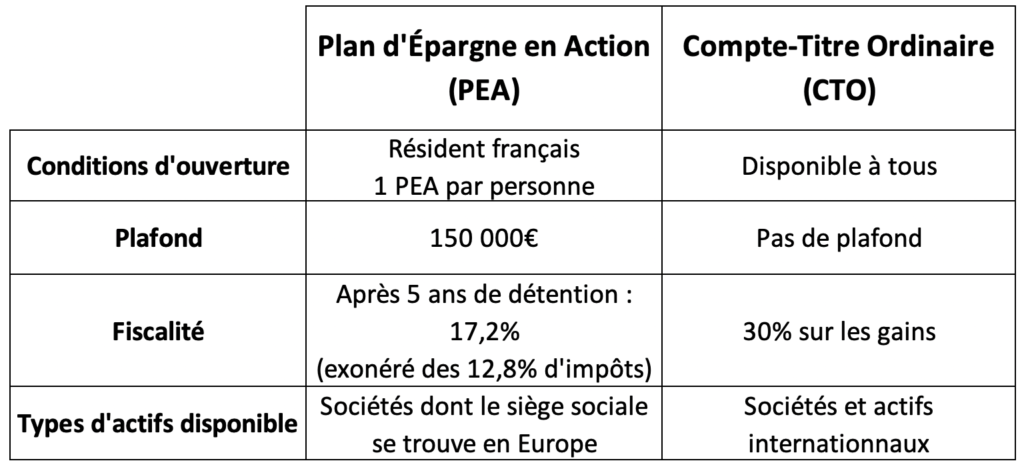

- Un plan d’épargne en actions (PEA) : l’outil parfait pour débuter. Avec ce compte, vous pouvez investir sur des actions d’entreprises dont le siège social se trouve en Europe. En plus, vous disposez d’un avantage fiscal au bout de 5 ans de détention. Après de délais, vous paierez 17,8% d’impôts sur vos gains au lieu de 30%.

- Un compte-Titre Ordinaire (CTO) : c’est un complément. Avec le CTO, vous n’êtes plus limité à l’Europe. Il vous donne accès aux actions internationales. En contrepartie, vous serez imposé à une hauteur de 30% sur vos gains. Pas d’avantages fiscaux ici.

Comment je m’organise ?

J’utilise mon PEA comme compte principal. C’est avec lui que j’investis dans 95% des cas.

En revanche, le compte-titre reste utile lorsque je ne peux pas acheter un actif via mon Plan d’Épargne en Action. Par exemple, si je souhaite acheter des parts de Coca-Cola Company.

Tenez. Voici un tableau qui résume bien la différence entre ces outils.

OK. Mais alors, quel courtier choisir ?

Bonne question. J’ai réalisé des recherches sur les courtiers existants. Il existe beaucoup de critère de décision : la plateforme de courtage, les prix, le service client, et bien d’autres…

J’en ai choisi deux :

- Bourse Direct pour le PEA

- Degiro pour le Compte-Titre

Service client au top, espace en ligne instinctif et prix corrects. J’en suis satisfait et je les recommande.

Une troisième solution existe pour investir : les assurance-vies.

Je n’en parle pas ici puisque je ne l’utilise pas. Solène du blog Moneylo a fait un guide complet sur le sujet. C’est ici : le guide ultime de l’assurance-vie.

Bien. Étape suivant.

Étape n°5 : Créer un portefeuille fiable

Imaginez que vous détenez un portefeuille rempli d’actions du secteur du tourisme.

Bonne idée ? Non.

Une crise sanitaire mondiale peut avoir lieu. Les hôtels et restaurants n’acceptent plus de clients, un confinement général est mis en place et le secteur du tourisme se prend un coup dans les côtes. Ça sent le vécu.

À ce moment-là, votre patrimoine s’effrite comme du polystyrène.

Exemple : les voyageurs du monde. Le cours de l’action perd la moitié de sa valeur durant la crise du Covid19.

Même constat pour l’entreprise Accor. Son cours passe de 38€ à 20€ par action.

La solution : diversifier.

Rappelez-vous. Le début de la pandémie a touché de nombreux secteurs. Mais certains ont moins souffert de la crise. Le médical, par exemple.

Exemple : le cours de Sanofi a baissé de 20% en mars 2020, mais retrouve sa valeur d’origine le mois suivant. Même constat pour Pfizer qui passe de 37€ à 30€ par action à la même période. Mais, l’entreprise rebondit et atteint 36€ un mois après.

Détenir une telle action aurait amorti l’impact de la crise sur votre patrimoine. D’où l’importance de diversifier.

Mais il existe un risque.

Nous le savons, s’exposer à plusieurs secteurs en achetant des actions vous créera un portefeuille long comme le bras. Bon courage pour suivre l’actualité et le cours de chaque entreprise.

Impossible.

La solution : les ETFs.

ETF ? Késako ?

ETF, indice, Tracker… c’est la même chose.

Il s’agit d’un panier d’actifs. En un seul achat, vous pouvez acheter plusieurs centaines, voire plusieurs milliers d’entreprises. Idéal pour diversifier votre portefeuille.

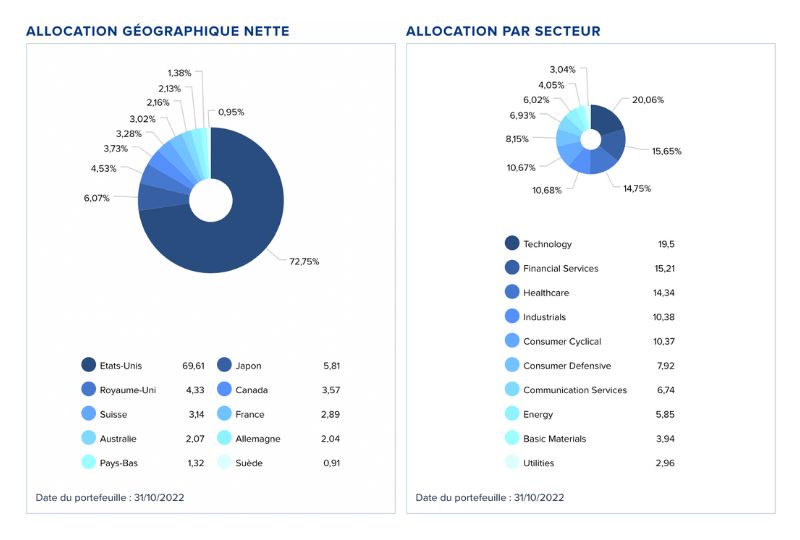

Regardez cet ETF monde par exemple : l’Amundi MSCI World UCITS. Il s’agit d’un indice qui nous expose aux plus grandes capitalisations boursières des pays développés.

Vous l’aurez remarqué : les secteurs restent très variés. La technologie, la finance, la santé, l’industrie…

Cela limite la casse en cas de crise ciblée sur un domaine.

Petit hic. Son exposition géographique à 70% sur le marché US doit être complétée. À titre personnel, j’ai ajouté à mon portefeuille un tracker m’exposant aux pays émergents. La zone asiatique, par exemple.

Vous comprenez l’idée ? La diversification.

Bien. Maintenant, voyons à quel moment investir.

Étape n°6 : Investir au bon moment

Nous l’avons vu : le marché a une tendance haussière. Cela veut dire que si je garde mes actifs assez longtemps, ils prendront de la valeur.

Ma stratégie est simple. J’investis tous les mois. Quel que soit le cours de l’actif. Quel que soit la situation économique. Peu importe. J’investis.

Résultats ? Zéro stress. L’époque où je vérifiais mes performances 60 fois par jour est révolue. Je ne consacre plus que 30 minutes par mois à la gestion de mon portefeuille. Je gagne du temps et la possibilité de me rattraper en cas d’erreur.

Parfait.

Étape 7 : Réinvestir mes gains

Voilà comment je m’organise. J’investis en deux phases.

Phase 1 : je capitalise

L’objectif est de gonfler mon patrimoine. Mes revenus, mes gains et mes plus-values encaissées sont réinvestis et ma valeur nette évolue comme une fusée.

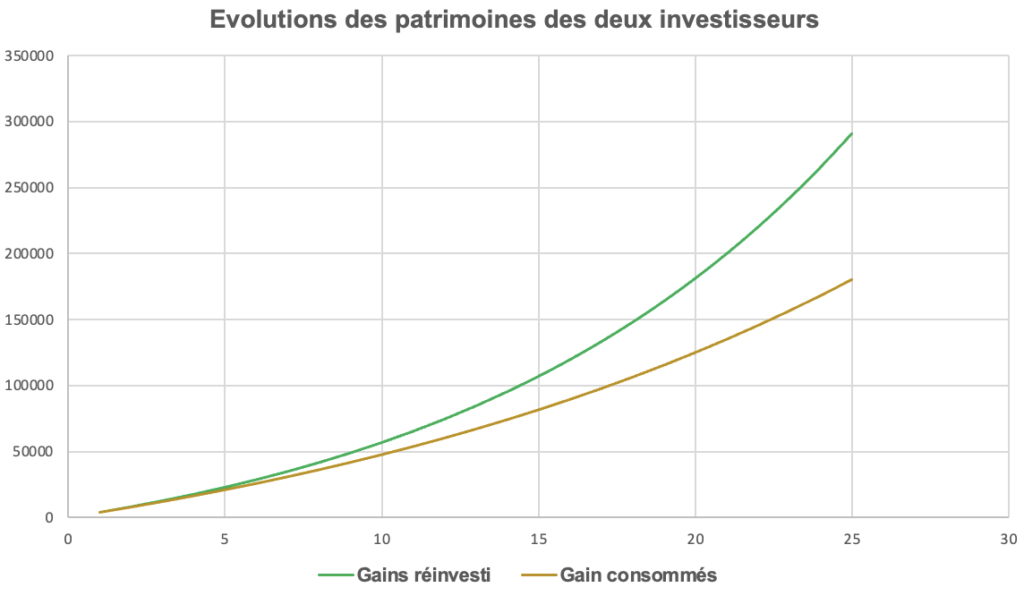

Regardez la différence. En estimant une plus-value de 5% par année et 3% de cash générés, voilà ce que ça donnerait.

C’est flagrant.

En réinvestissant mes revenus issus de la bourse, je crée un effet boule de neige.

Phase 2 : je consomme

Lorsque mon patrimoine me reversera un revenu conséquent, j’utiliserais une partie de cet argent pour en vivre. Et l’autre ? Je réinvestirais. Ainsi, mon portefeuille continuera de croitre.

Un investisseur sait se montrer patient.

Pensez long terme.

C’est à vous de jouer

Vous pouvez attendre le bon moment, lire 50 livres et regarder 70 vidéos avant d’investir. Mais à quel prix ?

Pendant ce temps, vous perdez de l’argent.

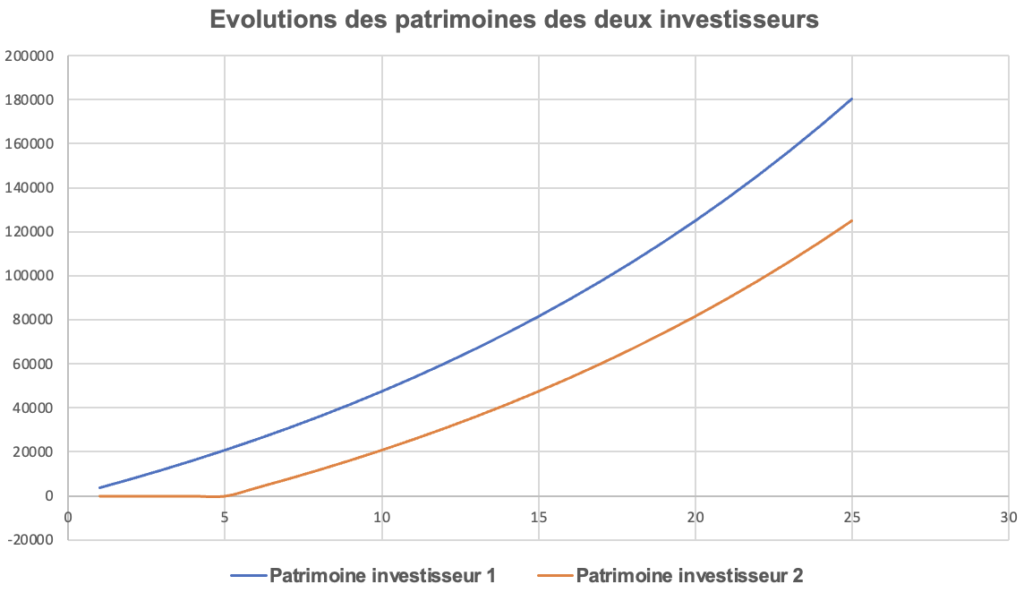

Vous ne me croyez pas ? Regardez ça.

Deux investisseurs. Ils possèdent les mêmes portefeuilles. Ils investissent tous les deux 300€ chaque mois. Avec la même performance moyenne de 5%.

La seule différence : le moment où ils se lancent.

Ça saute aux yeux. Une des clés en bourse, c’est le temps. Plus tôt vous commencez, plus rapides seront vos résultats.

Dans notre exemple, si l’investisseur 2 avait commencé 5 ans plus tôt, il aurait 55000€ de plus dans son patrimoine.

Évitez de commettre cette erreur.

Alors oui, c’est du boulot

C’était long au début.

Mais je l’ai fait.

L’expérience, l’apprentissage et la prise de confiance m’ont aidé à aller de l’avant.

Cela demande du travail, de la curiosité et l’application des bonnes pratiques. Mais le résultat en vaut la peine.

Pourtant, je suis parti de rien. Zéro éducation financière. Zéro connaissance des marchés financiers. Et un découvert de 2800€.

Mais j’ai décidé de prendre ma liberté.

C’est possible. Lancez-vous.

Vous vous remercierez quand votre patrimoine vous reversera 500 euros, 1000 euros ou 2000 euros de revenus complémentaires.

Vous vous remercierez lors des crises. Lors des périodes de licenciements économiques ou de chômage partiel. Lorsque votre salaire sera réduit mais que vous disposerez de ressources pour continuer à vivre.

Vous vous remercierez lorsque vous vous sentirez libre. Avec la possibilité de financer les projets de vos rêves ou les études de vos enfants.

Commencez petit s’il le faut. Mais commencez aujourd’hui.

Un bon investisseur n’est pas caractérisé par sa richesse ou son intelligence. Non. Un bon investisseur c’est quelqu’un qui ose et qui passe à l’action.

Le choix vous appartient.

Très bon article, c’est vraiment révélateur de ce qui peut se passer quand on commence à investir ( parfois trop vite !)

Les retours d’expérience sont une mine d’or quand on débute ????

Merci Angèle pour ton retour. Content que tu apprécie l’article.

Bonjour Kévin, je me suis reconnu au debut de ton histoire, plutôt ton expérience à toi.

super article,je suis ok avec toi,pour mieux sauter le pas et pouvoir gerer cette peur intérieure il faut se former mais aussi s’entourer de bonne personne.

Merci beaucoup pour ton commentaire. Effectivement, s’entourer de bonne personnes fait également partie des habitudes à adopter.

Hello Kevin,

Quel article ! C’est juste Whouaou !

Étant experte en finances personnelles et côtoyant ce monde, tu donnes ici tellement de pépite pour commencer à investir en bourse. Ce sont des étapes primordiales qui permettent de se sentir en toute confiance face à ce que peu de personne ose encore faire.

Ta transparence sur les résultats et sur ce qui est possible de faire sont vraiment des passages que j’ai adoré lire car à mes débuts j’aurai aimé lire ces mots.

Préparer son patrimoine aujourd’hui est plus que primordiale ! Donc merci de faire partie des personnes qui mettent en place des informations clés pour que m. Et Mme tout le monde puissent oser le faire !

Tu es là preuve qu’on peut tous le faire. Et je confirme aussi qu’on a pas besoin de beaucoup d’argent. J’ai investis avec 10€ à mes débuts. Aujourd’hui mon capital s’élève à 4000€.

Merci encore pour cet article pépite. Je me ferai une joie de le partager autour de moi ????

Alyssa

Merci Alyssa,

Merci pour ce long commentaire ????

Effectivement, la transparence est l’une des valeurs de ce blog. C’est le meilleur moyen d’aider un maximum de personnes en leur montrant les résultats possibles, mais aussi les erreurs à éviter.

Selon moi, l’ouverture d’un PEA à 18 ans devrait être aussi normal que de passer le permis de conduire.

Tiens nous au courant de l’avancé de ton patrimoine. Ça nous ferait plaisir d’avoir des nouvelles.

Excellent article, j’en ai apprécié la lecture tout du long.

Tes remarques sont pertinentes, cela nous pousse à réfléchir sur le sujet.

Je pense que beaucoup d’entre nous se reconnaissent dans tes écrits.

Merci

Merci beaucoup Romain pour ton commentaire. C’est sympa de prendre le temps de le dire.

Vraiment très intéressant

Merci Mathieu